El S&P 500 en el cuarto año del ciclo presidencial

Las dudas del inicio de ejercicio en los mercados chocan con la estadística favorable que suele acompañar al cuarto año del ciclo presidencial

Las bolsas siguen haciendo la digestión de los fuertes avances que acumularon en noviembre y diciembre, que llevaron a los índices a zonas de resistencia o a marcar máximos históricos.

Todo ello con una elevada sobrecompra que técnicamente abonaba la aparición de estas correcciones/consolidaciones.

Esta situación se ha dado de forma simultánea en el mercado de bonos, que también había reducido rentabilidades descontando una primera bajada de tipos para la reunión de marzo de la Fed.

Pero a la vista de los datos esta decisión parece precipitada y ha propiciado el nuevo repunte de las rentabilidades.

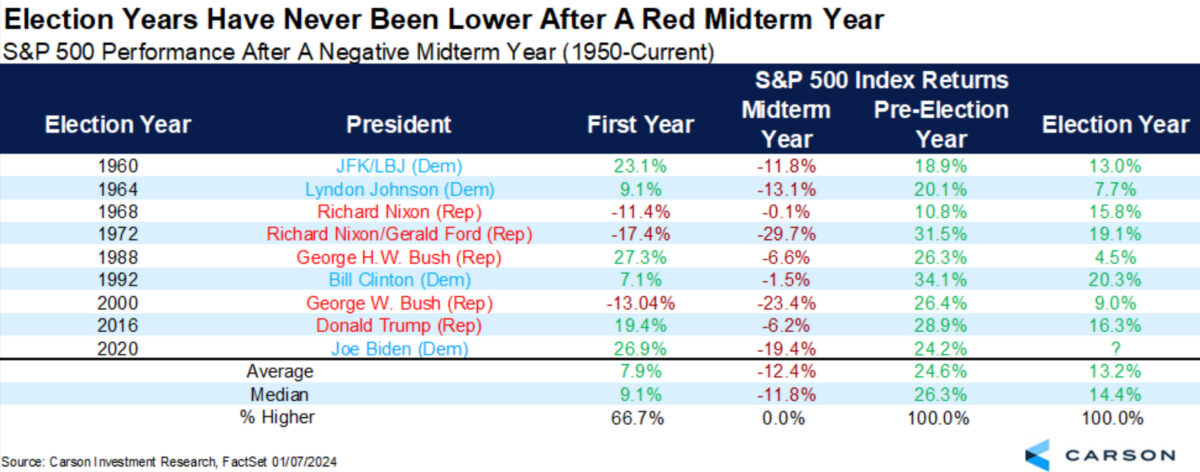

Ante estas dudas iniciales mostramos cuál ha sido el comportamiento histórico desde 1950 del S&P 500 en el cuarto año del ciclo presidencial, como es el actual, cuando ha habido una corrección en el segundo año del ciclo, el que se conoce como mid-term o de elecciones de medio mandato, y una subida en el tercer año, el preelectoral, como ha sido este 2023.

¿Se romperá la estadística en este 2024? Porque, hasta la fecha, en las 8 ocasiones en que esto sucedió, en el 100 por cien de ellas el S&P 500 ha subido con una media del +13,2 por ciento y una mediana del +14,4 por ciento.

Y ello, sin importar si el presidente era demócrata o republicano. En esta situación. la mayor rentabilidad se dio con el Gobierno de Bill Clinton, en 1992, con una rentabilidad este cuarto año del +20,3 por ciento.

La menor rentabilidad del S&P 500 se dio con George Bush (padre)

El de menor rentabilidad se dio en el mandato del presidente anterior George Bush (padre), en 1988, con un +4,5 por ciento y perdió las elecciones.

Si Biden no anima a los mercados con una rentabilidad que supere o se aproxime a los dos dígitos, puede salir perdedor, como le sucedió a Lyndon Johnson en 1964 o, como hemos comentado, a Bush padre en 1988.

Los contextos económicos pueden influir y el actual está siendo complejo para determinar si la inflación continuará bajo control o tendremos nuevas incertidumbres geopolíticas que pueden complicar el panorama.

De entrada tenemos la expectativa favorable de la previsión de bajadas de tipos por parte de los bancos centrales, que también debería apoyar un rendimiento favorable para la renta variable.

Además, según la estacionalidad de este cuarto año del ciclo presidencial, veremos que el mejor desarrollo tiende a darse más hacia la segunda parte del año, a medida que se acercan las elecciones.

Si esta noticia ha sido útil para ti, apúntate a nuestros boletines ¡No te decepcionaremos! También puedes añadir las alertas de finanzas.com a tus redes y apps: Twitter | Facebook | LinkedIn | Whatsapp | Flipboard. Y sigue los mejores videos financieros de Youtube.