Cómo reacciona un S&P 500 en máximos históricos a los recortes de tipos

La Fed abrió la puerta en su última reunión a los recortes de tipos, aunque todavía no ha fijado una fecha. ¿Cómo responderá el S&P 500 ahora que se encuentra en máximos históricos?

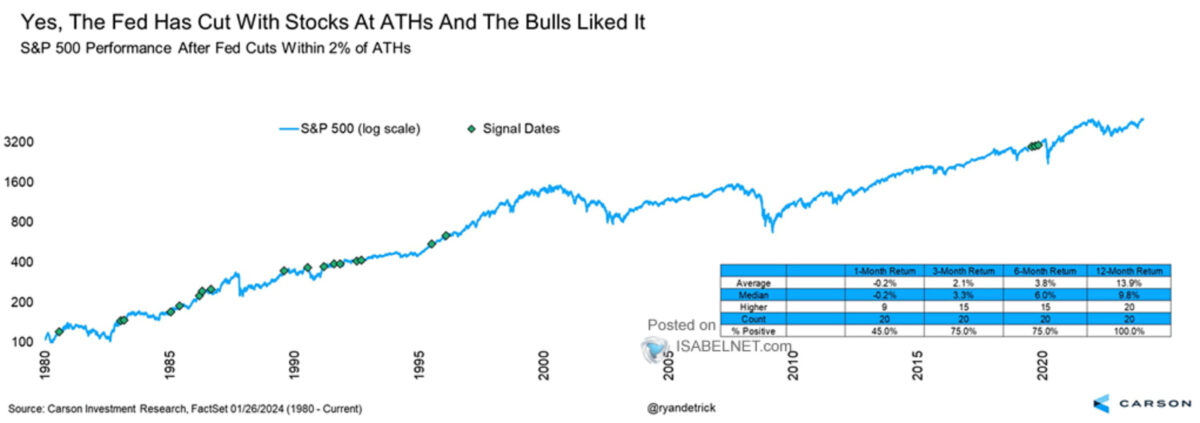

Desde 1980 esta situación se ha dado en 20 ocasiones. En el gráfico con la tabla adjunta apreciamos cómo ha sido la rentabilidad del índice en varios periodos temporales.

Este escenario se ha dado de forma más frecuente en las décadas de los 80 y los 90. Ahora, la última serie de hitos se dieron en 2019.

Tenemos que a un mes vista en un 45 por ciento de las lecturas, es decir, en 9 de las 20, solo se tenía rentabilidad positiva y la rentabilidad media era negativa de un -0,2 por ciento.

A tres meses vista pasamos a tener 15 lecturas positivas de las 20, lo que supone un 75 por ciento que nos deja una rentabilidad media del +2,1 por ciento.

A seis meses se mantiene el 75 por ciento de lecturas positivas y la rentabilidad acumulada aumenta hasta el +3,8 por ciento.

Y un año después el 100 por cien de las muestras son positivas y nos dejan una rentabilidad media del +13,9 por ciento.

Así, que se produzca una subida de tipos, el S&P 500 cercano a sus máximos históricos permite alcanzar máximos a doce meses vista, al menos con las muestras existentes.

Veremos en qué situación se produce el inicio de la bajada prevista para este ejercicio, si el índice está o no por debajo como mucho de un 2 por ciento de estos niveles de máximos, para que cuente como una nueva muestra para la serie.

Si esta noticia ha sido útil para ti, apúntate a nuestros boletines ¡No te decepcionaremos! También puedes añadir las alertas de finanzas.com a tus redes y apps: Twitter | Facebook | LinkedIn | Whatsapp | Flipboard. Y sigue los mejores videos financieros de Youtube.