¿Cuánto dinero debería ahorrar cada mes en función de mi sueldo?

El dinero ahorrado debería cubrir los gastos de entre 3 y 6 meses

La mayoría somos conscientes de la importancia de guardar una parte de nuestro dinero con vistas al futuro, pero ¿ahorramos lo suficiente? Una pregunta sencilla a la que, sin embargo, no siempre sabemos responder, probablemente porque no sepamos cuánto dinero deberíamos tener ahorrado.

Un estudio de Bankrate de agosto del pasado año reveló que al menos el 54% de los estadounidenses encuestados se sentía, como mínimo, algo cómodo con sus ahorros para emergencias, a pesar de que únicamente el 25% tenía dinero suficiente para cubrir seis meses de gastos.

Muchos expertos coinciden en que deberíamos tener un fondo para emergencias con dinero suficiente para cubrir al menos los gastos cotidianos durante un período de tres a seis meses.

Este colchón nos ayudará a hacer frente a imprevistos y a vivir en el caso de que, por ejemplo, perdamos nuestro trabajo, afirman fuentes del comparador de productos financieros HelpMyCash.com.

Para ello, podemos comenzar calculando cuáles son nuestros gastos fijos para saber cuánto deberíamos ahorrar. En esta categoría deberíamos tener en cuenta el alquiler o la hipoteca, el dinero que necesitamos para llenar la despensa y pagar los recibos del hogar, el coste del transporte, el pago de las deudas, etc.

Ahorrar a largo plazo

Construir un fondo de emergencia puede ser el punto de partida para adquirir un nivel mínimo de ahorros, pero una vez conseguido no tenemos por qué dejar de guardar una parte de nuestra nómina.

Al fin y al cabo, los ahorros no solo nos servirán para hacer frente a imprevistos, sino que nos pueden ayudar a mantener nuestro nivel de vida durante la jubilación o a financiar proyectos como la compra de una vivienda o de un coche.

La capacidad de ahorro de cada consumidor dependerá de su renta disponible y de sus gastos. Aunque ahorrar es importante, debemos exigirnos una cifra realista acorde a nuestra situación, señalan desde HelpMyCash. Fijarnos metas imposibles de cumplir podría desmotivarnos y tener el efecto contrario: desincentivar el ahorro. Pero ¿cuánto deberíamos ahorrar cada mes?

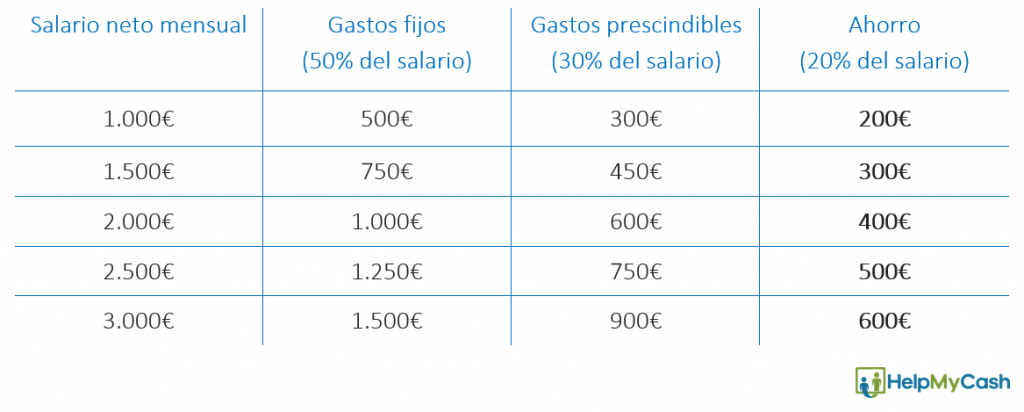

Una forma de ahorrar a largo plazo fácilmente que se adapta al sueldo de cada uno es usar la regla 50/20/30. Esta norma establece que la mitad de los ingresos deberían destinarse a los gastos imprescindibles, como el alquiler o la alimentación, el 30% a los gastos personales como los derivados del ocio y el 20% restante al ahorro. Algunos expertos, no obstante, rebajan la cifra destinada al ahorro al 10%.

Tomando como referencia la regla del 20%, una persona que cobrase mil euros netos mensuales debería ahorrar 200 euros al mes. Si el salario fuese de 1.500 euros, la cifra se elevaría a 300 y si fuese de 2.000, a 400. Aquellos que ingresen cada mes 2.500 o 3.000 euros netos tendrían que ahorrar 500 y 600 euros respectivamente si cumplen la regla.

Lógicamente, la cifra del 20% no es estática y puede adaptarse a la situación personal de cada uno. Un consumidor con unos ingresos de 3.000 euros que no tenga deudas ni cargas familiares probablemente pueda ahorrar una cantidad mayor, mientras que un mileurista con hijos y una hipoteca quizá no sea capaz de ahorrar ese 20%.

Abrir una cuenta de ahorro

Los expertos de HelpMyCash recomiendan separar los ahorros del dinero del día a día. Así, evitaremos la tentación de gastarlos y seremos más conscientes de cuánto dinero hemos ahorrado y de cuánto dinero podemos gastar cada mes. Además, desde el comparador señalan que, para facilitar el ahorro, podemos programar una transferencia automática desde nuestra cuenta corriente a nuestra cuenta de ahorro a principio de cada mes, justo después de cobrar la nómina, así nos aseguraremos de ser constantes.

Si contratamos una de las mejores cuentas de ahorro del mercado no solo podremos separar nuestro dinero, sino ganar intereses. Aunque actualmente la mayoría no tienen una rentabilidad atractiva, todavía hay algunos bancos que ofrecen cuentas de ahorro sin comisiones y sin vinculación con intereses que pueden llegar hasta el 1% TAE.

Otro truco es reducir los gastos hormiga que acaban por llevarse una parte de nuestra nómina y que nos restan capacidad para ahorrar. Son todos aquellos gastos diarios a los que apenas prestamos importancia por suponer muy poco dinero. El problema es que a la larga suponen una cantidad importante que se podría haber ahorrado. Algunos gastos hormigas que podemos evitar son la compra de comida precocinada, el consumo de bolsas de plástico en los comercios (podemos llevar una bolsa de tela), las compras impulsivas, las cuotas a plataformas de streaming que no vemos, etc.

Asimismo, deberíamos revisar los recibos del hogar. Probablemente, haya una tarifa de luz o de teléfono más barata que la que tenemos contratada. Comprobar el coste de nuestros recibos y comparar con las ofertas que hay actualmente en el mercado nos puede ayudar a ahorrar decenas de euros al año.