Planes de pensiones de renta fija internacional para una diversificación global

La exposición a los planes de renta fija internacional reduce el riesgo en el entorno actual

Los mercados de crédito de todo el mundo han experimentado volatilidad debido a la invasión rusa de Ucrania. Como respuesta, los diferenciales de activos de riesgo se han ampliado en algunos momentos, dando lugar a periodos de un rendimiento inferior significativo en relación con los bonos del Tesoro de duración similar.

Los riesgos geopolíticos son siempre una incógnita en la inversión y casi imposibles de pronosticar. No parece que este sea un momento para reaccionar de manera extrema o de reajustar los planes de inversión.

Parece más sensato centrarse en los objetivos a largo plazo y mantener el compromiso respecto al crecimiento de la cartera y los objetivos a conseguir, aplicando las estrategias de diversificación, asignación de activos (asset allocation) y reequilibrio de carteras ya existentes.

Debido a la volatilidad desde la invasión rusa de Ucrania, la renta fija ha tenido también un comportamiento bastante pobre, con la categoría VDOS de planes de pensiones del sistema individual de Renta Fija Internacional quedando en terreno negativo en lo que va de año (-0,70 por ciento).

Sin embargo, ampliar la exposición a este tipo de activo parece una buena alternativa para reducir el riesgo en el entorno actual, especialmente con la expectativa de posibles subidas de tipos de interés.

Renta fija para reducir el riesgo

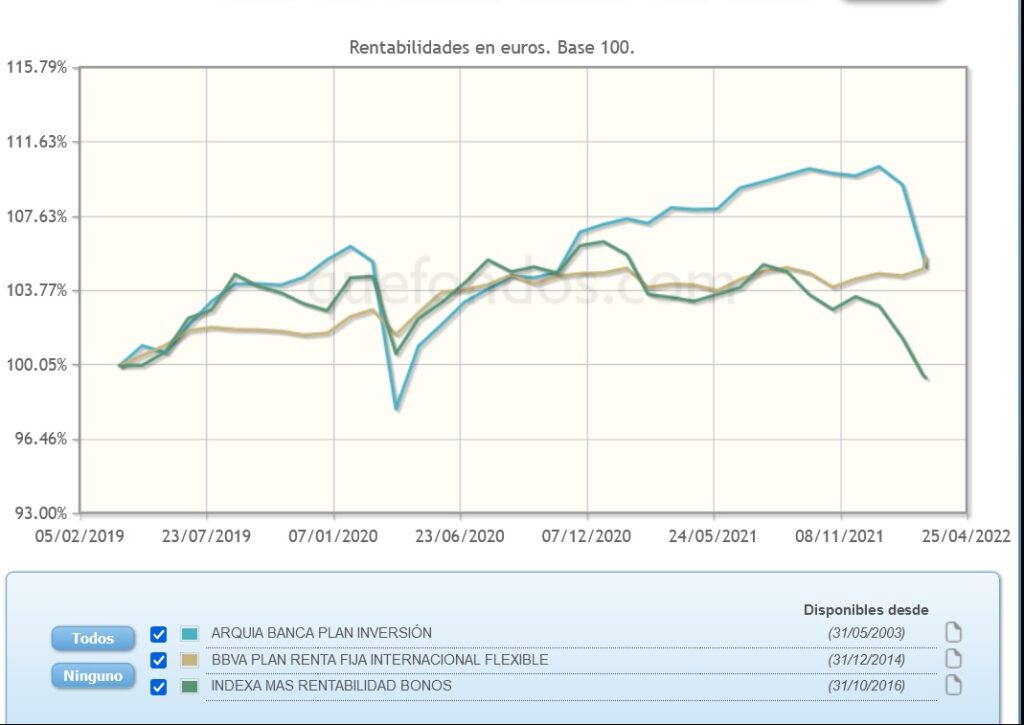

De una selección de planes de esta categoría, con calificación de cinco y cuatro estrellas de VDOS, el más rentable a tres años es BBVA Plan Renta Fija Internacional Flexible con una revalorización de 6,14 por ciento. A un año su rentabilidad es de 1,42 por ciento, con un coste por volatilidad de 1,25 por ciento.

Desde comienzos de año se revaloriza un 0,83 por ciento. Integrado en el Fondo de Pensiones BBVA noventa y cinco, F.P. está dirigido a inversores con perfil de riesgo bajo, que buscan obtener un plus de rentabilidad en este entorno de reducidos tipos de interés.

Invierte en una cartera de activos de renta fija, tanto pública como privada, emitidos por países de la OCDE y países emergentes, buscando capturar el mayor valor para sus partícipes. La gestión macro que sigue se apoya en la toma de decisiones de equipo, una gestión muy dinámica de la duración y un estricto control del riesgo.

Cuenta con un gran potencial en términos de máxima diversificación y gestión flexible, siempre dentro de los parámetros de prudencia que lo caracterizan. Sus mayores posiciones en cartera corresponden a emisiones de Gobierno de Francia 1.1 22 (15,37 por ciento), la emisión italiana de buoni poliennali del Tes 1.45 25 (7,84 por ciento), la emisión alemana de Deutschland I/L Bond 0.1 23 (6,03 por ciento) y las emisiones PSP Capital 1 26 (5,02 por ciento) y PSP Capital INC 1.625 28 (3,92 por ciento).

La suscripción de este plan requiere una aportación mínima, inicial y periódica, de 30 euros, aplicando a sus partícipes una comisión fija de 0,85 por ciento y de depósito de 0,11 por ciento.

Arquia Banca para un horizonte a medio y largo plazo

De Arquipensiones (Grupo Caja Arquitectos), Arquia Banca Plan Inversión obtiene una rentabilidad a tres años de 5,80 por ciento y de -2,34 por ciento a un año, con un dato de volatilidad en este último periodo de 4,06 por ciento. Desde el pasado 1 de enero su rentabilidad es de -4,81 por ciento.

Su objetivo es proporcionar al partícipe con un horizonte de inversión de medio/largo plazo una rentabilidad adecuada al riesgo asumido, invirtiendo con los máximos criterios de seguridad y rentabilidad, mediante la inversión diversificada en fondos y activos de renta fija mundial, en función de la legislación vigente.

La gestión de las inversiones buscará alcanzar la máxima rentabilidad dentro de una adecuada distribución y compensación de riesgos. Gestiona un patrimonio de 15 millones de euros, incluyendo entre sus mayores posiciones el fondo Ninety One GSF All China Bd I Acc EUR (6,15 por ciento), la emisión de Pagarés del Tesoro de los Estados Unidos 0.75 por ciento (4,97 por ciento) y los fondos EdRF Bond Allocation I EUR Acc (4,31 por ciento), Evli Nordic Corporate Bond B (3,72 por ciento) y DPAM L Bonds Universalis Uncons F (3,68 por ciento).

Se requiere una aportación mínima, inicial y periódica, de 30 euros para suscribir este plan que grava a sus partícipes con una comisión fija es de 0,80 por ciento y la de depósito de 0,20 por ciento.

También en la gestión pasiva

Un 0,85 por ciento es la rentabilidad obtenida en los últimos tres años por Indexa más rentabilidad bonos revalorizándose un -4,14 por ciento a un año, con un dato de volatilidad de 3,08 por ciento. Gestionado por Caser Pensiones, suma un patrimonio bajo gestión de 49 millones de euros.

Se define por su vocación como un fondo de Renta Fija Largo Plazo (no invierte en renta variable), cuyo objetivo de inversión es la obtención de la máxima rentabilidad a largo plazo, invirtiendo en Instituciones de Inversión Colectiva (IIC) que sigan ciertos índices de referencia o benchmarks de renta fija a largo plazo, como el Barclays Euro-Aggregate o el Barclays Capital Aggregate Bond, y con una vocación de inversión geográfica global y de bajo coste.

Sus mayores posiciones corresponden a los fondos cotizados Vanguard Total Bond Market ETF (20,16 por ciento), IShares GLB AGG EUR-H ACC ETF (19,55 por ciento) y el SPDR BBGBARC GLAG EUR HDG ETF (14,67 por ciento), Lyxor EUROMTS INV GRADE UCITS DR ETF (9,93 por ciento) y Amundi PRI EUR GOVT UCITS DR ETF (9,79%).

Se requiere una inversión mínima, inicial y periódica, de 5 euros para suscribir y mantenerse como partícipe de este plan, que aplica una comisión fija de 0,38 por ciento y de depósito de 0,05 por ciento.

Acontecimientos como los actuales merecen ser tomados en consideración. La crisis de Ucrania, en todo caso, ejerce una presión al alza sobre la inflación y cierta presión a la baja sobre el crecimiento. Pero desde una perspectiva de inversión a largo plazo, no debería cambiar la estrategia de la cartera.