¿Es un ETF más ventajoso en impuestos que un fondo de inversión? 3 simulaciones

Hay muchos casos en los que un ETF es mejor en impuestos que un fondo de inversión. Todas las claves en este vídeo del Foro Inversión ETF. Duración: 20 min

La ventaja de un fondo de inversión sobre un ETF en impuestos no siempre es evidente.

Cuando el editor de Morningstar y speaker del Foro Inversión ETF, Fernando Luque, pregunta a los inversores por qué prefieren invertir en fondos de inversión en lugar de ETF, le contestan que es porque el fondo de inversión tiene unas ventajas fiscales que lo hacen más interesante que un ETF.

Y es cierto. El inversor en fondos puede diferir el pago de impuestos por las plusvalías generadas traspasando sus participaciones de un fondo a otro, mientras que el inversor en ETF, si quiere cambiar de producto, tiene que vender el ETF, pagar impuestos si ha obtenido una ganancia y reinvertir el neto en el producto de destino.

El fondo, por lo tanto, parece un instrumento más rentable que el ETF desde el punto de vista financiero-fiscal. Pero en la práctica no siempre es así. Durante el Foro Inversión ETF, que se celebrará en Madrid el 8 de mayo, Luque explicará a los asistentes cómo gestionar ambos vehículos considerando los impuestos.

Por ejemplo, Luque ya prepara su clase magistral en base a casos prácticos como los que siguen:

Fondo indexado vs ETF

En la comparativa entre el fondo indexado y el ETF, el primero le gana la partida al segundo. ¿Por qué? Porque la gran ventaja de los ETF (o una de ellas) es su menor coste. Pero claro, cuando comparamos fondos indexados y ETF, esa ventaja casi desaparece. Y en el mercado español hay buenos fondos indexados (sobre el S&P 500, el Eurostoxx 50, el MSCI World...).

Pequeñas inversiones en un ETF

Hay otro terreno en el que el fondo gana la partida al ETF y es cuando se invierten pequeñas cantidades (no vamos a considerar en este artículo la posibilidad que ofrecen algunas plataformas de invertir de forma sistemática y periódica en determinados ETF casi sin coste).

¿Por qué? Porque en el caso del ETF no sólo hay que contemplar el coste de gestión (que es bajo), sino también el coste fijo de compra/venta del producto en bolsa.

Luque está preparando varias simulaciones para su clase magistral en el Foro Inversión ETF del 8 de mayo en Madrid.

En una de ellas, tomará el caso de Renta 4, que cobra un coste de 15 euros en la compra o en la venta si la operación no supera los 30.000 euros.

Eso significa que si, por ejemplo, inviertes 1.000 euros en un ETF, tendrás que desembolsar 15 euros en compra y otros 15 euros para la venta: 30 euros en total. Es decir, un 3 por ciento de la inversión. Y eso es mucho.

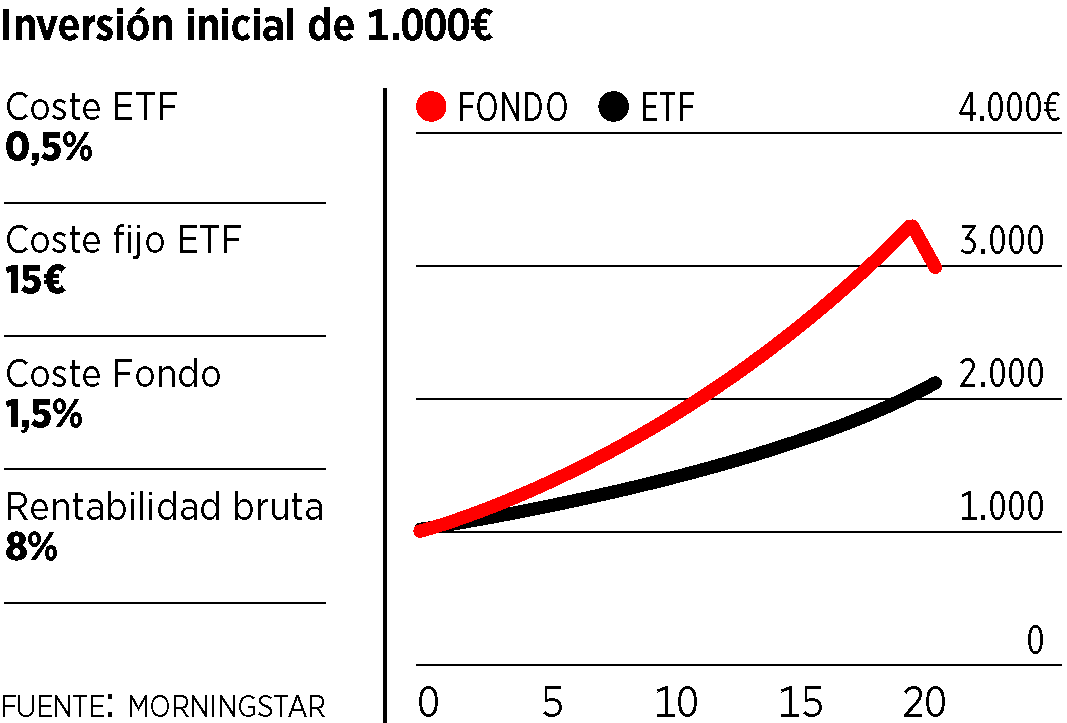

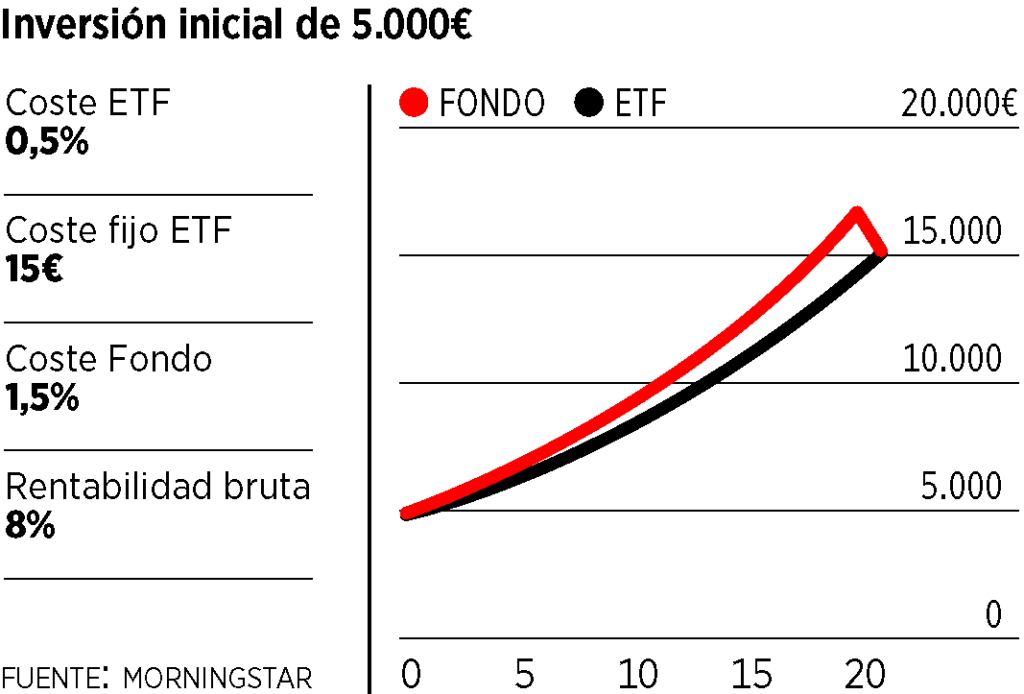

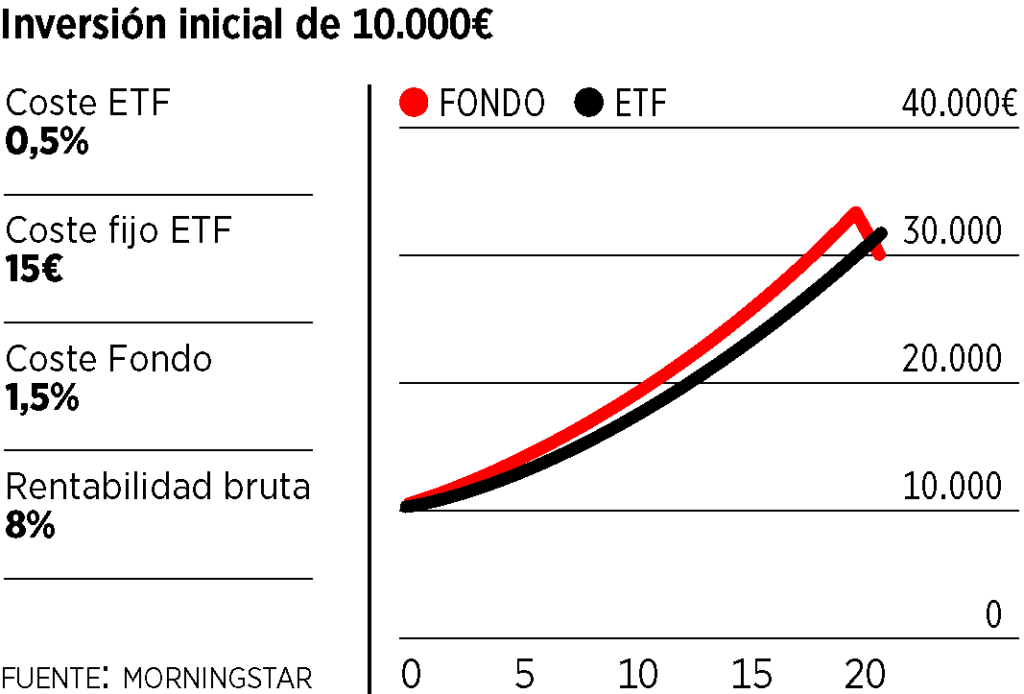

Vamos a suponer que el coste de gestión del ETF es del 0,5 por ciento y el del fondo el 1,5 por ciento anual. También vamos a suponer que la rentabilidad neta de la inversión es del 8 por ciento (es la rentabilidad antes de descontar los costes).

Supongamos también que invertimos la misma cantidad en el fondo que en el ETF y que mantenemos esa inversión 20 años en el fondo (y al cabo de esos 20 años la vendemos, pagando impuestos en ese momento) y que en el caso del ETF, vendemos y recompramos la posición cada año (pagando, por lo tanto, impuestos cada año sobre la plusvalía realizada).

Simulación de 1.000 euros

El gráfico siguiente representa la evolución del patrimonio invertido en el fondo (en azul) en comparación con el patrimonio invertido en el ETF (en rojo). La caída final del patrimonio invertido en el fondo representa el pago de impuestos (para redondear las cifras, Luque supone un tipo impositivo del 20 por ciento sobre las plusvalías).

Claramente el fondo es el ganador.

Simulación de 5.000 euros

En el gráfico vemos que hay casi un empate técnico.

Simulación de 10.000 euros

En este caso ya vemos que la inversión en ETF empieza a ser más rentable que la inversión en fondos.

La conclusión para Luque es evidente: los inversores no deberían tener miedo al impacto fiscal de los ETF.

Aportará más ejemplos y conocimientos durante el Foro Inversión ETF del 8 de mayo para avalar esta tésis. Por supuesto, atenderá a las preguntas de los asistentes.