Una cartera internacional (y ESG) que cotiza con descuento

Elevada calidad ESG y descuento. Esto es lo que ofrece esta selección internacional para quienes busquen oportunidades tras los números rojos

Son muchos los factores que han provocado que las estrategias ESG acumulen una rentabilidad negativa este año. Los retrocesos de este tipo de acciones dejan, no obstante, un interesante descuento para aprovechar las caídas de valores líderes en sostenibilidad.

Afectada por eventos como la guerra de Ucrania, la crisis de los precios de la energía y la inflación, la inversión sostenible y responsable (ISR) no pasa por su mejor momento.

En Europa, los megafondos de inversión ESG, aquellos que superan los 500 millones en patrimonio, han perdido cerca de un 9 por ciento en lo que llevamos de año, según datos de Bloomberg. Supera, con creces, las caídas de índices como MSCI World y el Stoxx Europe 600, que representan la mayor parte de las acciones replicadas por los fondos.

El índice de líderes en sostenibilidad que elabora Morningstar ha elevado las pérdidas y cae a doble dígito, en concreto, 14 por ciento; casi el doble que el índice de mercado de referencia de Morningstar. Esto deja a un selecto grupo de cotizadas con altos ratings ESG representando una oportunidad de compra más barata de lo habitual.

Tecnología cae, energía sube

“Las estrategias centradas en la inversión sostenible han languidecido este año tras la caída de las acciones tecnológicas mientras se pierden en gran medida el repunte de la energía”, explican los analistas de Morningstar.

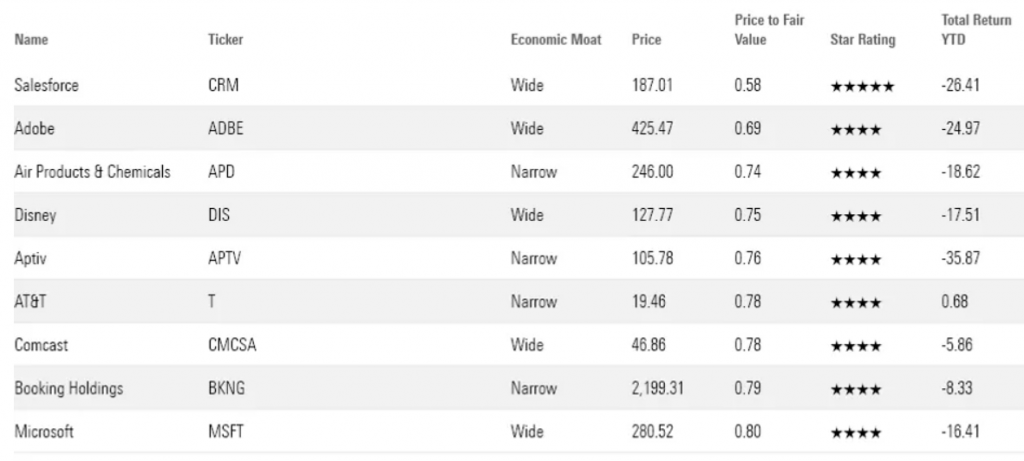

Entre las acciones más afectadas por el contexto de 2022 se encuentran Salesforce, Adobe y Aptiv, que han perdido entre un 25 y un 35 por ciento cuando se acercan el final de abril. Los tres valores están infravalorados en base a las estimaciones de los analistas.

“Salesforce sigue siendo el líder indiscutible en la automatización de las ventas de Cloud. La compañía ha pasado de no tener ningún producto a tener una cuota de mercado del 33 por ciento en los últimos 20 años”, valora Dan Romanoff, analista de Morningstar, reflejando la visión que tiene el mercado sobre algunos de estos valores.

El conglomerado tecnológico es, precisamente, el que cuenta con la clasificación más alta -5 estrellas- que concede Morningstar en su análisis de la implementación de criterios ESG.

Sustainalytics, la división de calificación sostenible de Morningstar, sitúa tanto a Salesforce como a Adobe y Aptiv en una zona de riesgo ESG bajo. MSCI, otro de los grandes proveedores de rating ESG del mundo, los califica como líderes de mercado, esto es, con una calificación de ‘A’ o superior.

Líderes ESG entre las ‘Big Tech’

La selección de valores de Morningstar incluye a algunas de las ‘Big Tech’ de Wall Street, un perfil que precisamente no está entre los más sostenibles del mayor mercado bursátil del mundo.

Gigantes como Meta y Amazon acumulan las peores calificaciones, mientras que otras como Microsoft se consolidan como líderes de mercado.

“Creemos que los diferentes segmentos y productos de Microsoft se benefician de diferentes fuentes. Disfruta de una cuota de mercado global del 83 por ciento”, señala Romanoff, de Morningstar. La siguiente empresa con mayor cuota es otra de las Big Tech, Apple, pero solo cuenta con un 13 por ciento.

En lo que llevamos de año, las acciones de Microsoft han caído un 18 por ciento, pero sigue teniendo a tiro sus máximos históricos en Bolsa alcanzados a finales del pasado noviembre.

Al igual que el retroceso de las acciones parece recuperable en otras tecnológicas de la selección de Morningstar como Comcast, Booking y AT&T, cotizadas que también obtienen las calificaciones de líderes ESG por parte de Sustainalytics y MSCI.

Disney: la gran apuesta

Si bien su perfil no es puramente tecnológico, los analistas de Morningstar confían en el potencial de recuperación de Disney como apuesta sostenible.

El grupo, convertido en un gigante del entretenimiento que compite de tú a tú con referencias del contenido bajo demanda como Netflix, Prime y Hulu, ha perdido en Wall Street un 25 por ciento este año, mientras que su cota más alta en Bolsa es algo más lejana, de marzo del año pasado.

“Una de nuestras premisas es que el valor del contenido sigue aumentando incluso cuando los mercados de distribución mutan”, explica Neil Macker, analista de Morningstar. “Dada la demanda continua, creemos que la creación de contenidos no es un juego de suma cero, ya que el contenido de alta calidad siempre encontrará una salida”, detalla.

Junto a Disney, otra de las apuestas más llamativas es la del grupo de productos químicos APD, cuyos títulos han retrocedido un 20 por ciento este año. Sin embargo, Krysztof Smalec, analista de Morningstar, señala que las empresas públicas de gas industrial como APD “históricamente han obtenido rendimientos superiores a su coste de capital”, por lo que considera que estos “lucrativos beneficios persistirán” en el tiempo.

En base a sus estimaciones, los analistas de Morningstar señalan que los rendimientos de su índice de líderes en sostenibilidad, en el que se incluyen todas las cotizadas mencionadas, ha superado en más de dos puntos porcentuales al índice de referencia estadounidense en los últimos cinco años. El foco, por ello, está en el largo plazo, y en la oportunidad que representan en un momento de crisis para la ESG como el actual.