El IBEX 35 antes de la recesión: los bancos combinarán tipos y desaceleración... con Sánchez

SIN SUSCRIPCIÓN ● Los bancos del IBEX 35 mantendrán las tendencias al alza en ingresos y beneficios hasta enero. Además, plantarán cara a Pedro Sánchez

Los bancos españoles encaran un trimestre de transición. Menos expuestos que sus pares europeos a la guerra en Ucrania, mantendrán las tendencias al alza en ingresos y beneficios, si bien estas serán más intensas en el caso de Banco Santander y BBVA, que aprovecharán el mejor tono de los mercados emergentes.

Si bien el Banco de España reportó un incremento modesto pero positivo del crédito, el impacto sobre el margen de intereses derivado del alza del euríbor apenas ha empezado a notarse, especialmente en las entidades medianas. En las comisiones, los expertos consultados por Inversión prevén una suave ralentización, derivada de las caídas en bolsa.

Los analistas esperaban que el repunte del euríbor se tradujera en incrementos de las guías para el margen de intereses. El problema es que el nuevo impuesto aprobado por el Gobierno de Pedro Sánchez ha cambiado las reglas del juego.

«El Gobierno busca gravar lo que percibe como beneficios caídos del cielo para los bancos, pero el mercado está preocupado por los temores de recesión y anticipa que la mayor parte de las alzas del margen de intereses se utilizará para aumentar las provisiones», aseguran los analistas de Alantra Equities. Con ello, las guías que podrían ofrecer los bancos podrían quedar muy diluidas.

Banco Santander mira a Brasil

En el caso de Banco Santander, la entidad presentará un beneficio neto de 2.198 millones de euros, el 6,3 por ciento más que en el mismo periodo de 2021, con un aumento del 11 por ciento en el margen de intereses. Serán unas cifras sin grandes sorpresas, dominadas por las perspectivas del mercado brasileño. «Los inversores se van a fijar sobre todo en Brasil, donde las métricas de riesgo se están deteriorando», explican a Inversión en R4 Banco.

En concreto, el mercado pondrá la lupa en la desaceleración en el crecimiento del crédito y en el coste del riesgo, que escalará hasta los 100 puntos básicos, frente a los 77 puntos del primer trimestre. La contrapartida es el positivo efecto divisa que se espera con el real brasileño y el dólar, añade Marisa Mazo, analista de GVC Gaesco. La puja por Banamex también concentrará los titulares, pero las fuentes consultadas esperan pocas novedades.

El banco ha descartado por completo una ampliación de capital en caso de comprar la filial mexicana de Citi y tiene tiempo de sobra para general el capital necesario hasta finales de 2023.

Turquía, foco de atención en BBVA

Las cifras de BBVA reflejarán las tendencias positivas que se vieron en el primer trimestre, con un margen de intereses que escalará el 21 por ciento. El beneficio neto escalará el 38 por ciento si se descuentan en la comparativa con el segundo trimestre de 2021 los impactos no recurrentes asociados a la reestructuración.

No obstante, el tema estrella será la situación en Turquía, donde el banco ha comenzado aplicar la contabilidad para un escenario de hiperinflación. Según los cálculos de Mazo, Turquía restará 14 millones de euros a la cuenta de resultados. En la parte positiva, los analistas de Alantra esperan sorpresas en el margen de intereses de México, que saltará por encima del 10 por ciento. En España, el beneficio neto se verá impactado en 200 millones por la compra de 659 oficinas bancarias a Merlin Properties anunciada a mediados de junio, según calcula Mazo.

Caixabank y el margen de intereses

Caixabank presentará un beneficio neto en torno a los 610 millones de euros, frente a las pérdidas de 605 millones reportadas en 2021. El banco se ha concentrado en la concesión de hipotecas con intereses muy competitivos, pero todavía no notará el alza del euribor. Por eso, el margen de intereses caerá un 3,7 por ciento en la comparativa interanual y se mantendrá plano o con un ligero crecimiento contra el trimestre anterior.

Una vez que dejó atrás la integración con Bankia, la entidad presentó un plan estratégico a finales de mayo que «gustó mucho al mercado porque es bastante creíble», explican en R4 Banco. En especial, el banco reiteró sus guías para 2022. Por eso, no se esperan grandes sorpresas.

Banco Sabadell puede sorprender al alza

Respecto al Banco Sabadell, el consenso espera un incremento en el margen de intereses del 2,6 por ciento, hasta los 874 millones de euros, pero con una caída interanual del 19 por ciento en el beneficio neto, hasta los 118,4 millones de euros. Las ganancias se verán impactadas por la aportación al Fondo Único de Resolución, que los analistas esperan que crezca de forma significativa.

Por otro lado, el mercado va estar pendiente de si el Reino Unido sigue evolucionando bien y mantiene la senda de recuperación. Además, en Alantra esperan una pequeña revisión al alza de la guía en el margen de intereses. «Si los resultados son buenos deberían apoyar la cotización», apuntan las fuentes consultadas.

Vigilar el capital en Bankinter

Para Bankinter, los resultados se saldarán con un incremento del 14 por ciento en el beneficio neto, si bien el margen de intereses estará plano. El foco estará en la ratio de capital CET1, que se quedará ligeramente por debajo del 12 por ciento. La entidad tiene bastante exposición en capital por las plusvalías latentes de la cartera de renta fija. «Si dan una evolución del capital un poco regular el mercado se podría poner nervioso», añaden los expertos.

Mapfre y el ratio combinado

Finalmente, en Mapfre habrá que vigilar el ratio combinado, que mide la rentabilidad del negocio y empeorará hasta el 97,17 por ciento. Pero la evolución operativa del negocio será positiva.

Sánchez complica el panorama de los bancos

El impuesto extraordinario con el que el Gobierno de Pedro Sánchez pretende recaudar de los bancos 1.500 millones de euros anuales durante los dos próximos ejercicios tendrá impacto en las entidades españolas.

Faltan muchos detalles por despejar, pero de entrada no se podrán gravar los beneficios generados en el extranjero, sujetos a los convenios de doble imposición. Hay varias fórmulas sobre la mesa, desde gravar con un 5 por ciento los intereses cobrados a los clientes, hasta aplicar una tasa sobre los activos o los depósitos. Incluso se está estudiando eliminar la exención del IVA en las operaciones financieras.

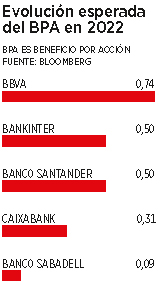

Teniendo en cuenta que el impuesto se aplique sobre los activos los depósitos, en Alantra calculan un impacto del 14 por ciento en el beneficio por acción (2023-2024) de Banco Sabadell, del 13 por ciento en Caixabank, del 12 por ciento en Bankinter, del 5 por ciento en BBVA y del 4 por ciento en Banco Santander.

El problema que observan estos expertos es que el mercado está preocupado porque los bancos podrían decidir aumentar las provisiones aprovechando las subidas de tipos. La historia se ha complicado ya que «los temores macroeconómicos ahora se ven agravados por la intervención del gobierno», apuntan.

No obstante, las fuentes creen que el mercado ya ha descontado estas noticias. «La caída del primer día fue de 5.100 millones y teóricamente el impacto es de 3.000 millones», dice al respecto Mazo.