Biogen reactiva los fondos de salud

SIN SUSCRIPCIÓN ● Los avances de Biogen y Eisai en la lucha contra el Alzheimer reactivan los fondos del sector salud

Los avances del fármaco experimental de Biogen y Eisai en la lucha contra el Alzheimer, relatados en exclusiva por la revista Inversión en el número 1.301 -una semana antes de que se hicieran públicos-, han reactivado el interés de los inversores sobre los fondos del sector salud.

Credit Suisse ha incorporado esta temática dentro de un listado de 17 temas para invertir y con una fuerte proyección a largo plazo. En opinión del banco, este sector tiene potencial de crecimiento por su objetivo de «mejorar la calidad de vida mediante la optimización de la salud física y el bienestar mental».

No es la primera vez. Esta temática ya fue centro de atención cuando estalló la pandemia de coronavirus, hasta tal punto que, desde que se declaró la crisis sanitaria (en marzo de 2020) hasta finales de 2021, se lanzaron 22 fondos relacionados con el bienestar y sus derivadas.

Inversión a largo plazo

Luca Paolini, estratega jefe de Pictet AM, cree que esta temática debe comportarse bien a medio y largo plazo.

«Hay que tener en cuenta que las industrias de la salud suponen del 10 al 15 por ciento del PIB mundial en economías avanzadas», argumenta el experto de Pictet AM.

Santiago Royuela, del equipo de selección de fondos de A&G, cree que «la inversión en sector salud aporta fundamentalmente un factor defensivo frente a otros sectores».

Los fondos del sector salud aportan diversificación y carácter defensivo

En el momento actual, si el mercado sigue cayendo ante el temor a la llegada de la recesión y las subidas de tipos, «esta clase de negocios deberían ser más resilientes», asegura Royuela.

Para José María Luna, socio y fundador de Luna y Sevilla Asesores Patrimoniales, tener este tipo de fondos en la cartera, además, añade cierta diversificación.

De envejecimiento...

En cuanto a las empresas en las que invierten estos fondos van desde el envejecimiento de la población hasta lo relacionado con la salud de las mascotas.

Y es que el mundo envejece y aumentan las enfermedades relacionadas con la edad.

No sería la única temática. «A medida que aumenta la riqueza, las personas se centran más en la salud y el tema se ve impulsado por la confluencia la innovación tecnológica y la individualización», remarca Paolini.

También el crecimiento sería, a juicio de Royuela, otro catalizador.

Esta inversión incorporaría a empresas con una gran diversificación de negocio, cuyas carteras de productos y servicios promuevan un estilo de vida activo, ejercicio, nutrición, productos antienvejecimiento, añaden desde Credit Suisse.

Luna destaca fondos como el Candriam Oncology Impact al considerar que es una temática muy presente en el ser humano, así como otros productos que inviertan en el genoma humano, para tratar, por ejemplo, la infertilidad.

...a biotecnología

La aprobación de nuevos medicamentos actuará como catalizador del sector biotecnológico, una de las divisiones del sector salud con mayor proyección y donde es clave la selección de empresas, después de que este subsector tuviera un comportamiento peor que el del mercado general por la rotación hacia valores más cíclicos este año.

De hecho, dos tercios de 7.000 medicamentos en desarrollo tienen origen biotecnológico.

Así, recientemente ha habido noticias positivas en fase III de Alnylam Pharmaceuticals, que convierte la traducción de ARN en una novedosa clase de medicamentos para pacientes con opciones limitadas y de Karuna Therapeutics, un tratamiento para esquizofrenia. Otro ejemplo es Ventyx Bio, que cuenta con desarrollos clínicos para enfermedades autoinmunes y de Amicus Therapeutics, centrada en enfermedades raras.

Si bien «la discrepancia de valoración frente al resto del mercado es amplia, aunque el sentimiento ha mejorado», dice Paolini.

De hecho, la industria se ha recuperado bastante bien desde los mínimos de junio, destaca.

Además de estas noticias positivas, las pequeñas capitalizaciones, en un universo muy fragmentado, se han visto favorecidas por la vuelta de las fusiones y adquisiciones, procesos que se irán acelerando, comportándose mejor que las empresas de mayor capitalización.

Los fondos sectoriales más rentables

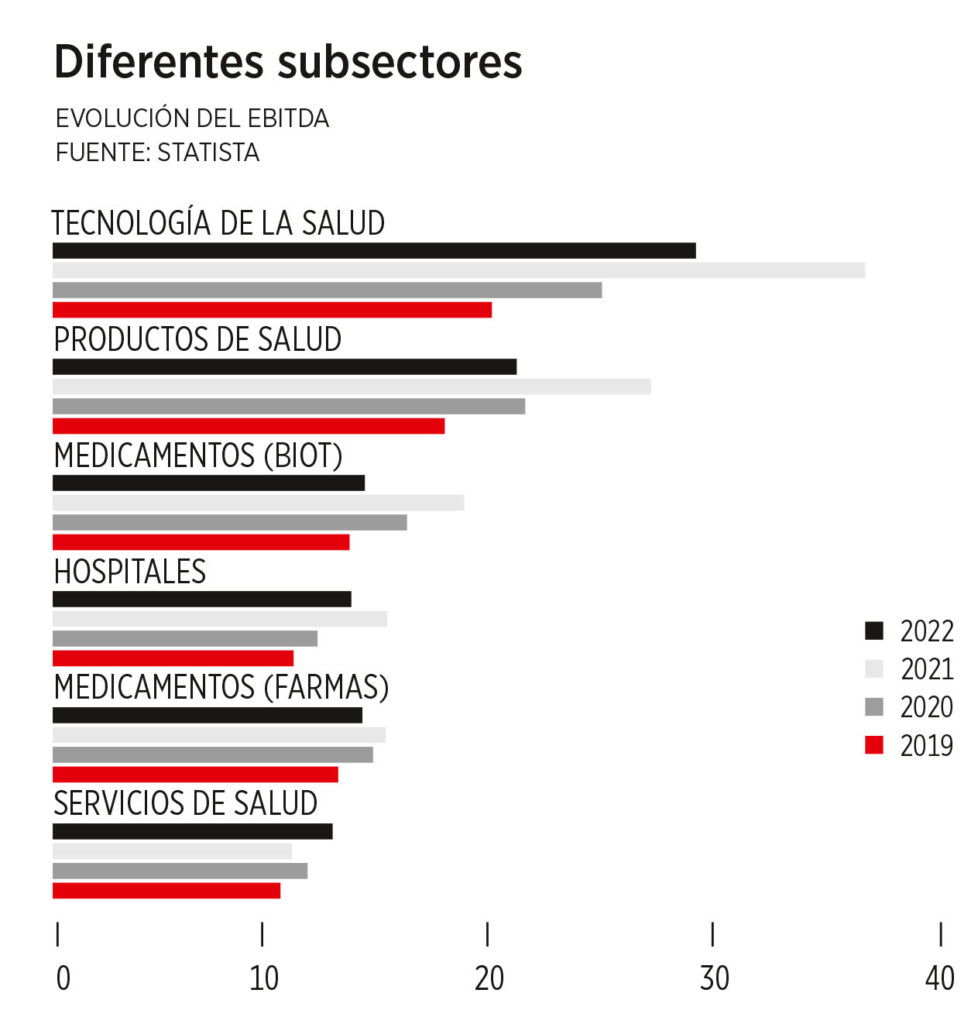

Las empresas en las que invierten los fondos del sector salud comprenden temáticas muy variadas y diferentes entre ellas. No sólo se trata en invertir en empresas que desarrollan vacunas o persiguen la cura de determinadas enfermedades, si no que también comprenden actividades que van desde fabricantes de dispositivos médicos a hospitales y residencias de la tercera edad.

También hay diferencias en el riesgo de estas empresas dependiendo de los proyectos en los que estén involucrado y a los retos a los que se enfrentan.

Sin embargo, estos fondos de inversión han llegado a ofrecer no hace mucho rentabilidades anualizadas del 10 por ciento, incluso, algunos, cotizan en positivo en 2022.

Para invertir en el sector salud y las distintas subsecciones Luna aconseja el Fidelity Sustainable Health Care, aunque se anota caídas en este año. En cuanto a fondos expuestos a la biotecnología, Luna se decanta por el Candriam Equity Biotech.

Fondos más rentables

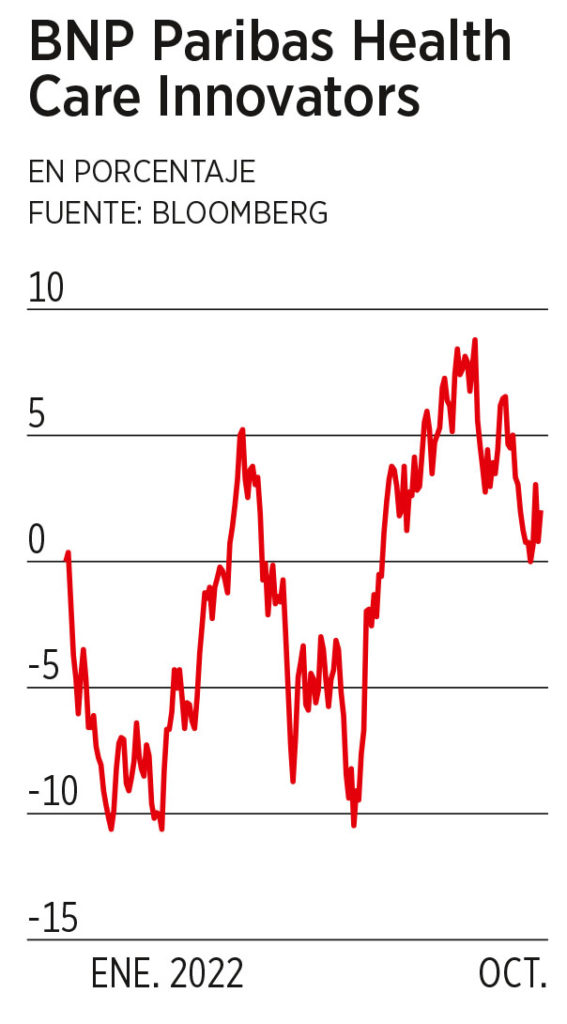

Entre los fondos más rentables se encuentra el producto de la casa BNP. El BNP Paribas Health Care Innovators se mueve con una rentabilidad de algo más del 3 por ciento, aunque a tres años alcanza el 53 por ciento. Este fondo de inversión tiene posiciones en compañías como UnitedHealth y Astrazeneca.

Dentro de las gestoras españolas destaca el Caixabank Multisalud FI, que también se mueve en positivo y a tres años avanza algo más del 47 por ciento. El fondo invierte al menos un 75 por ciento en compañías estadounidenses o europeas, con Eli Lilly como mayor posición.

Otra opción sería apostar por fondos cotizados. Aquí destaca el ETF de Invesco, el Health Care S&P Sector. A tres años se anota una rentabilidad del 62 por ciento, aunque hasta septiembre no logra superar el 3 por ciento.