Arabia Saudí pide turno en la ola de emisiones de deuda verde

El fondo soberano saudí, que suma activos por valor de 430.000 millones de dólares, asegura que la emisión busca elevar su presencia como actor ESG

Después de las relevantes emisiones de bonos verdes de España y Reino Unido, el próximo país que puede sumarse al listado de naciones que apuestan por la deuda sostenible es Arabia Saudí.

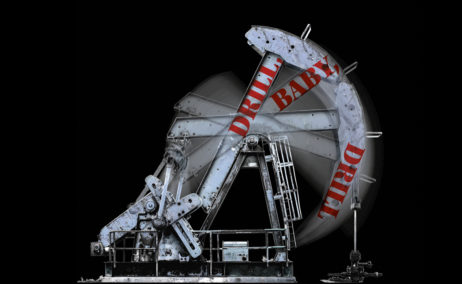

Un movimiento que no deja de ser sorprendente dado que es una economía que, básicamente, basa su potencia y su capacidad en el crudo.

El país árabe está planeando su primera emisión de deuda verde que no tiene fecha en el calendario pero será "muy pronto", según ha asegurado el gobernador de su fondo soberano, Public Investment Fund, Yasir Al-Rumayyan, en declaraciones recogidas por la agencia Bloomberg.

Este fondo soberano suma activos por valor de 430.000 millones de dólares, el equivalente a casi 370.000 millones de euros al cambio actual. Con este paso, la firma busca convertirse en un actor con peso en materia ESG.

De la mano de BlackRock

Además, en esta línea, el fondo está trabajando de la mano del gigante de la inversión BlackRock para desarrollar su marco en inversión sostenible desde el punto de vista social y ambiental, según Al-Rumayyan quien, a su vez, también es presidente de Aramco, la mayor petrolera del mundo que, de momento, no tienen planes de desinversión de activos de crudo y gas.

La previsión es que las autoridades saudíes anuncien nuevos planes en materia medioambiental el próximo mes de mes de octubre, lo que situaría el anuncio en vísperas de la Cumbre Mundial del Clima, la COP26 que se celebra en noviembre en Glasgow.

Esa sería, según apunta Reuters, la fecha elegida para anunciar la emisión de deuda verde. Previsiblemente, se perfila como histórica en volumen. Ese 'galardón' lo tiene ahora Reino Unido, con su emisión de 10.000 millones de libras que alcanzó una demanda por los inversores de más de 100.000 millones.

No en vano, Aramco ya protagonizó la mayor salida a bolsa de la historia, al saltar al parqué en 2019 valorada en 1,7 billones de dólares.

Hace unas semanas, el Ejecutivo ya adelantó que el país ha contratado a HSBC y JPMorgan como agentes que, también, estructuren su marco de financiación sostenible.

"Estamos trabajando con diferentes 'partners' de todo el mundo, tanto domésticos como internacionales, con el objetivo de tener un mejor planteamiento ESG", ha afirmado el responsable del fondo soberano y de Aramco.

Visión a largo plazo

"Tenemos visiones a largo plazo. No queremos explotar todos nuestros recursos de la noche a la mañana", aseguró Yasir Al-Rumayyan.

Junto a las emisiones de deuda sostenible el fondo soberano también baraja otras alternativas como dejar de invertir en activos que no considere adecuados desde el punto de vista ESG.

De esta forma, el gigante inversor saudí ahondaría en alternativas más allá del crudo tradicional. Por ejemplo, a través de renovables como ACWA Power International, que se centra en energía fotovoltaica y en el desarrollo del hidrógeno verde.

El fondo soberano también ha invertido en los últimos años en el fabricante de coches eléctricos Lucid.

Más allá de los proyectos industriales, el Public Investment Fund también ha puesto en marcha en la Bolsa de Riad -cuyo capital controla- una iniciativa para impulsar un mercado de emisiones de CO2 que opere con derechos de misión tanto en Oriente Medio como en el Norte de África. Sin embargo, este proyecto aún está por definir.