La abrumadora presión climática sobre la banca

El activismo medioambiental presiona a las entidades financieras, también sometidas a una mayor escrutinio regulatorio. WWF sostiene que los grandes bancos del mundo continúan haciendo «más mal que bien» en el negocio de la financiación

A diferencia de otros sectores, los riesgos climáticos para la banca transcienden a la supervivencia de su propio modelo de negocio. Y es que, como protagonistas del engranaje del mercado de capitales, las políticas climáticas y los compromisos a favor del clima que adoptan las entidades financieras marcan hacia dónde se dirige el dinero en la economía.

Esta lógica explica que su papel a jugar en la transición hacia la descarbonización sea determinante. También justifica que los bancos se vean sometidos a una creciente presión. Esta llega tanto por parte de los reguladores y supervisores, como de las redes de inversores y de los activistas climáticos del tercer sector.

En el plano normativo, Europa está dando los pasos para liderar la transición climática. El supervisor bancario, el Banco Central Europeo (BCE) tiene intención de situar el cambio climático y la exposición a este de las entidades como un riesgo más para sus balances.

En este camino, el año que viene se realizará el primer test de estrés climático al sector bancario europeo de la mano de la Autoridad Bancaria Europea (EBA). De momento, parece que estas se encuentran todavía alejadas de las expectativas supervisoras, según han reconocido las entidades en sus autoanálisis previos a estos tests.

Empuje del activismo inversor

Por si esta próxima evaluación fuera poco, a la apretada agenda climática de las entidades financieras marcada por el supervisor se suman también las presiones que llegan por parte de los activistas climáticos, que tienen al sector en el centro de su diana.

Uno de los últimos ejemplos de ello es la campaña iniciada este verano por ShareAction.

La organización ha coordinado a más de un centenar de inversores, con un patrimonio invertido superior a los 4 billones de dólares, para exigir un mayor compromiso público a los bancos en sus estrategias de biodiversidad y descarbonización.

No es una llamada de atención general, sino que se ha dirigido a aquellos que ya han hecho compromisos en este sentido, con la vista puesta en luchar contra el ‘greenwashing’.

Precisamente, dentro del sector bancario la atención de los inversores está puesta en aquellos que integran la Net-Zero Banking Alliance (NZBA). Esa red, de la que forman parte cinco españoles –Banco Santander, BBVA y Caixabank, Abanca e Ibercaja-, es una alianza de bancos nacida en abril bajo el paraguas de Naciones Unidas.

Todos ellos se han comprometido a establecer objetivos con base científica para alcanzar la descarbonización de todas sus operaciones en 2050 y antes de octubre del próximo año establecerán metas para 2030 o antes. Sin embargo, el grupo de inversores activistas ha insistido en que la primera ronda de objetivos debería hacerse pública antes de las juntas de accionistas de 2022.

«Los objetivos deben cubrir primero a los sectores con mayor volumen de emisiones, como el petróleo y el gas y la energía y los servicios públicos, así como aquellos sectores a los que su entidad está más expuesta», señalaron en la carta dirigida a entidades financieras de todo el mundo.

El empuje desde el tercer sector

Lo cierto es que a pesar del avance del sector financiero en sus compromisos para ser neutrales en carbono, la insistencia para que la banca acelere sus planes de transición es persistente desde diferentes vertientes. Otra es el tercer sector.

En particular, WWF sostiene en un análisis reciente que los modelos de negocio imperantes de la treintena de principales bancos de inversión del mundo continúan haciendo «más mal que bien» en la distribución del capital necesaria para conseguir los objetivos climáticos.

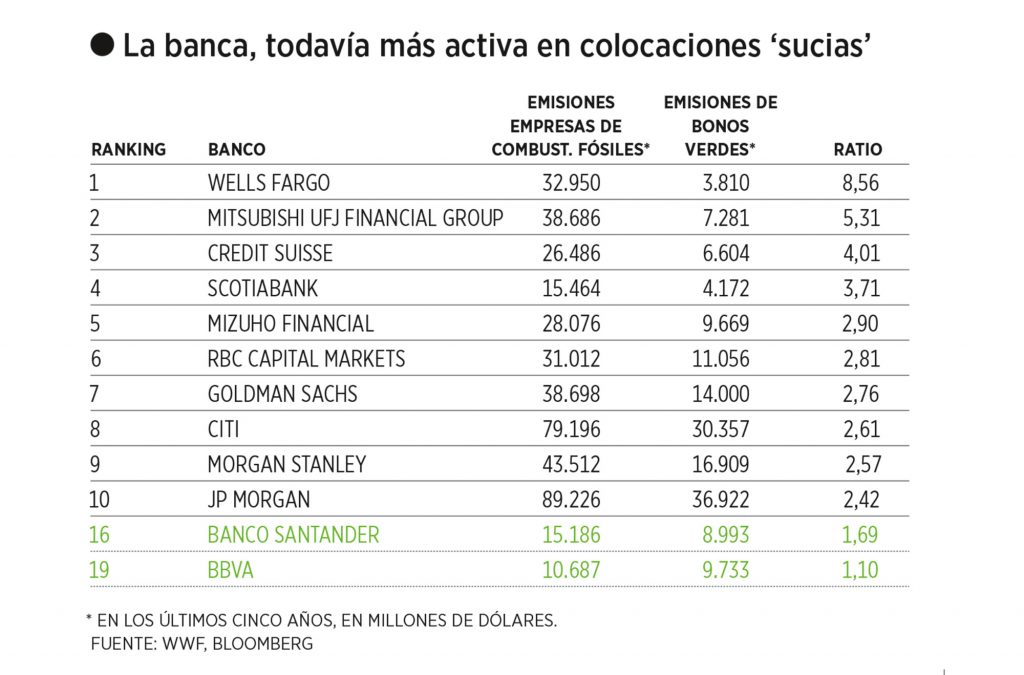

Para hacer esta afirmación, la organización internacional dedicada a la defensa del medio ambiente ha comparado en un análisis la deuda suscrita en bonos de compañías involucradas en operaciones de carbón, la exploración y producción de combustibles fósiles, así como los servicios integrados de petróleo y gas frente a la financiación ‘verde’ de estas entidades en los últimos cinco años.

De esta forma, ha establecido un indicador o ratio de «daño significativo» , resultante de dividir el volumen de capital dispuesto o sucrito alredor de los combustibles fósiles entre el volumen de deuda etiquetada como sostenible medioambientalmente. A diferencia de estudios anteriores, han excluido los préstamos.

Daño significativo

Los resultados no son demasiado alentadores. Este ratio de «daño significativo» es para la media del sector de 1,39 veces, según la información de WWF recopilada desde Bloomberg, a 3 de septiembre. En cifras, esto supone que el volumen de ‘underwriting’ ascendió a 809.876 millones de dólares entre 2016 y 2020, frente a los 581.243 millones en operaciones ‘sucias’.

En concreto, de los 39 bancos analizados, la mayoría (21) tiene más volumen ‘marrón’ que verde y obtiene un ratio por encima de 1. Entre los peor parados sobresalen el banco estadounidense Wells Fargo, el japonés Mitsubishi UFJ Financial Group y el suizo Credit Suisse, con ratios superiores a 4.

De su lado, hay 16 entidades han suscrito más volumen en sus operaciones a favor del clima en los últimos cinco años, con un ratio inferior a 1, y solo dos entidades han obtenido la clasificación ‘net zero’: Rabobank y Svenska Handelsbanken.

“Los bancos de inversión deben dejar de hacer más daño que bien para finales de 2021, comprometerse a convertirse en ‘net zero’ y naturaleza positiva para 2025 y cumplir con estos compromisos”, ha recalcado el responsable de la iniciativa del mercados de bonos sostenibles de WWF, Jochen Krimphoff.

La posición de Santander y BBVA

En este sentido, cabe destacar que dentro de esta muestra de 39 entidades, casi la mitad, 22 bancos están adheridos a la red NZBA mencionada antes. Entre ellos, los únicos dos españoles incluidos por su relevancia global: Santander y BBVA.

Según los datos de la ONG, el banco presidido por Ana Botín está en la posición 16 a nivel global de acuerdo a este indicador que compara el ‘daño sobre el bien’, en el que obtiene un ratio de 1,69. El Santander fue ‘underwriter’ de emisiones de petroleras, gasísticas e industrias de carbón por valor de 15.186 millones de dólares en los últimos cinco años, mientras que su papel en la deuda verde no alcanzó los 9.000 millones en dicho periodo.

De su lado, la entidad presidida por Carlos Torres aparece en el número 19 del ranking, con un ratio de 1,1 puntos. La suscripción de BBVA en bonos de sectores alrededor del carbón se elevó a 10.687 millones, frente a los 9.733 millones de dólares en el lado ‘verde’.

A la espera de una estandarización global que permita traer más claridad y transparencia en los datos como intenta la Comisión Europea con su Taxonomía Verde, lo cierto es que este indicador de la actividad bancaria de WWF supone una nueva llamada de atención para el sector, que es crítico en la lucha climática.

Para la ONG, está claro que los mercados de capital de deuda tienen el potencial de movilizar toda la financiación necesaria para cumplir el objetivo del Acuerdo Climático de París de limitar el calentamiento a 1,5 grados. Según Krimphoff, los bancos centrales, reguladores y supervisores deberían responder a la emergencia climática de una forma tan rápida como lo han hecho con la pandemia del Covid-19.

No es para menos. Las consecuencias del cambio climático afectan tanto al sistema financiero como a la economía en su conjunto. Entender los riesgos asociados y conseguir que se movilicen los recursos necesarios para alcanzar una economía neutra en carbono a tiempo, es un reto global.