La inversión en agua rompe su buena racha

Los fondos temáticos que invierten en agua, una de las opciones preferidas el año pasado, están sufriendo fuertes pérdidas este ejercicio

Los fondos temáticos de agua han dejado de ser rentables en 2022. Estos productos fueron una de las opciones sostenibles preferidas por los inversores el año pasado. Pero desde el comienzo del ejercicio acumulan caídas de doble dígito.

La creciente demanda de agua en algunas regiones del planeta, principalmente en mercados emergentes ante la escasez, ha provocado que la industria de la gestión de activos haya respondido aumentando cada vez más la oferta de productos vinculados.

Se trata, en su mayoría, de fondos ya sean tradicionales o ETF temáticos. Según un informe de la ONU, solo un tercio de los países tendrán gestionados sus recursos hídricos de forma sostenible para 2030, por lo que las gestoras se están perfilando hacia ese tipo de oferta.

Aquellos que se comercializan en Europa, de hecho, suelen estar clasificados como artículo 9, la máxima categoría en sostenibilidad que marca el Reglamento de Divulgación (SFDR) europeo.

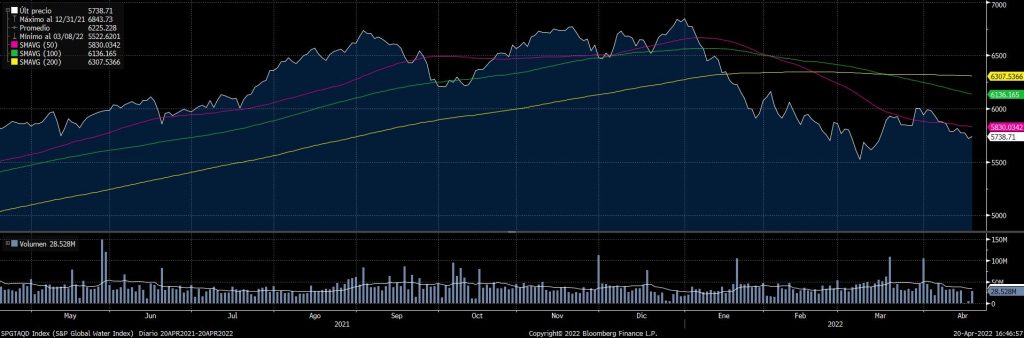

Pero 2022 no es el año más propicio para estos procesos de inversión. Después de varios ejercicios ofreciendo importantes retornos, desde comienzos de año los principales índices que replican estos ETF han cortado su trayectoria alcista y se han reorientado a la baja.

Los grandes también sufren

Pictet AM gestiona el fondo con mayor patrimonio, el Pictet Water, con más de 9.000 millones de dólares en activos. A excepción de 2020, a causa de la pandemia, este producto logró revalorizarse cerca de un 40 por ciento tanto el año pasado como en 2019.

Frente a estas subidas, la rentabilidad del fondo cae este año un 10 por ciento, reflejando el menor interés en este ejercicio por esta clase de productos. A pesar de su larga trayectoria, ya que el fondo nació hace más de 20 años.

Otro de los grandes fondos temáticos de agua, BNP Paribas Funds Aqua de la gestora del mayor banco francés, pierde un 11 por ciento este año tras haber ofrecido -también en 2019 y 2021- una rentabilidad por encima del 30 por ciento.

Ambos fondos tienen mucho en común. Cuentan con la valoración sostenible más alta de Morningstar (cinco globos), y el índice de referencia de ambos es el S&P Global Water, que se deja un 11 por ciento este ejercicio.

La composición de las carteras está ligada en su mayor parte al sector industrial estadounidense, que ocupa más de la mitad del peso del portfolio.

Cotizadas como Veolia, American Water Works y Essential Utilities son algunas de las mayores posiciones por las que han optado los gestores en los últimos años; solo que su apuesta falla en este ejercicio.

¿Por qué están fallando?

La intervención del sector privado en la gestión del agua es una realidad. Las inversiones cubren en agua cubren ahora a un 21 por ciento de la población mundial -frente al 8 por ciento a comienzos de 2000- mientras que para 2030 habrá entre 400 y 500 millones más de personas que reciban servicios de agua del sector privado, según el informe Our world in data de Unicef.

Pese a las importantes estimaciones, la llegada del capital privado deja riesgos añadidos para los productos financieros vinculados.

Lyxor, integrada en Amundi, gestiona uno de los grandes ETFs de agua, Lyxor MSCI Water ESG Filtered (DR) UCITS, que también se deja un 11 por ciento este año.

La clave reside, según informa Lyxor en su informe trimestral sobre el ETF, en el riesgo de replicación que tienen estos productos, y por ello advierte que es posible que no se alcancen los objetivos a causa de acontecimientos inesperados de los mercados subyacentes.

A la inflación persistente, que está alcanzando sus mayores cotas en décadas este año, se ha sumado el impacto de la guerra de Ucrania en diversos sectores como la agricultura, con una gran dependencia del agua, lo que está dejando fuertes pérdidas para los inversores del líquido elemento.

Un índice para evaluar los riesgos

La medición de estos riesgos es aún una práctica incipiente entre los principales proveedores de ratings sostenibles, pero algunos ya están tomando cartas en el asunto.

ISS, una de las referencias de calificación a nivel mundial, lanzó recientemente su propio sistema de métricas para calificar los riesgos asociados a la inversión ESG en agua. Por el momento, el proveedor ya ha incorporado a más de 7.400 empresas de todo el mundo, a las que pide la divulgación de más de una decena de datos distintos sobre su exposición al agua.

Entre ellos, algunos apartados como los riesgos añadidos en la cadena de valor en las compañías, las controversias en las que se vean envueltas y los riesgos derivados de la gestión de las mismas. Una vez analizada cada empresa, ISS estipula una escala de 0 a 100, en la que esta última sería la nota más alta que podrían alcanzar.

El objetivo, según explica ISS, es, ante el “crecimiento del estrés hídrico mundial”, que los inversores puedan demostrar cómo están integrando los riesgos relacionados en sus estrategias de inversión.