Los ETF marcarán el final de la crisis de las renovables

Los grandes fondos cotizados especializados han sufrido fuertes salidas de dinero. Aunque algunos nombres propios ya gustan a los analistas fundamentales, los flujos de capitales que reciban estos productos serán claves para revertir la situación

Las acciones renovables de la bolsa española siguen de capa caída. En 2021, cotizadas del IBEX 35 como Endesa o Iberdrola registraron caídas que rondaron el 10 por ciento; un porcentaje similar al que ya pierden en apenas la primera quincena del nuevo año.

Solaria, el mejor valor del 2020, sufrió el año pasado una caída del 27 por ciento y ahora acumula un retroceso del 7 por ciento. También sucede en el Mercado Continuo. Firmas como Ecoener, Soltec o Audax Renovables siguen en rojo después de registrar pérdidas en torno al 30 por ciento el pasado ejercicio.

Solo Acciona y su filial, Acciona Energía, consiguieron esquivar las pérdidas. La matriz se revalorizó un 44 por ciento, mientras que la filial de renovables subió más de un 20 por ciento en los seis primeros meses tras su debut bursátil. Un rendimiento en verde que, sin embargo, se ha diluido con la entrada de 2022.

La crisis en la cadena de suministros o las dudas sobre los estrechos márgenes de los proyectos contribuyeron a las correcciones de un sector que el mercado veía sobreponderado por la avalancha de capital que regó los fondos cotizados -ETF- ESG en los últimos ejercicios; algo que se ha dado la vuelta en los últimos meses.

Testigos del boom y de la caída

“Los flujos de fondos ESG fueron algo decisivo para el sector entre 2020 y 2021", señalan los expertos. En este periodo, 1 de cada 3 dólares en entradas de capital en todo el mundo se destinó a este tipo de ETF. Concretamente en Europa, las entradas aumentaron en un 75 por ciento interanual, de acuerdo con BofA.

Los flujos se mantuvieron “sólidos, a pesar de la inflación o las políticas de los bancos centrales”, señalan.

Sin embargo, la situación se ha invertido y el peso del sector de energías limpias en las carteras de los inversores ESG se habría reducido a la mitad en apenas a un año, reflejando la fuerte salida de capitales que se ha producido en el sector.

En este sentido, sirve como referencia la disminución de los flujos de entrada al iShares Clean Energy Index, el fondo cotizado gestionado por BlackRock.

En 2021, comenzó en máximos por encima de los 15.000 puntos, pero cayó hasta marcar mínimos anuales en mayo en los 9.700. Solo las expectativas suscitadas por la COP26 en torno a las renovables dio alas al índice, que marcó en noviembre, justo en plena cumbre climática, su nivel más alto desde enero en los 12.600 enteros.

Pero las entradas volvieron a ralentizarse en la recta final del año y ahora ha vuelto a sus mínimos. En el acumulado del año pasado, la caída fue del 18 por ciento.

“Los flujos hacia ETF especializados en este índice han disminuido desde el pasado verano, tal vez reflejando el menor apetito de los inversores minoristas por las energías renovables a favor de sectores más expuestos al ciclo o la reapertura”, detallan en BofA.

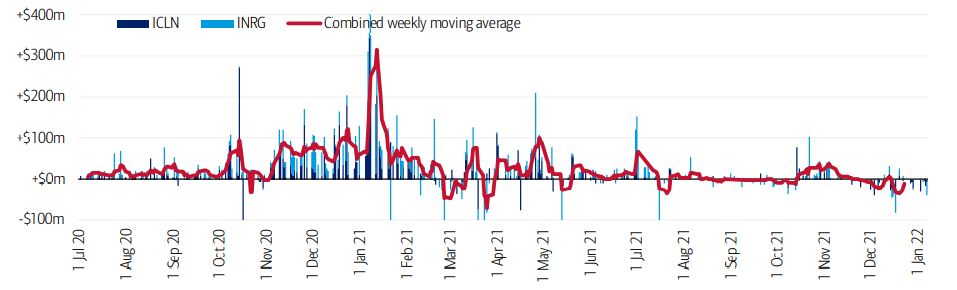

La llegada de capital a los ETF ‘verdes’ que replican al índice iShares Clean Energy marcó un pico máximo de 300 millones de euros semanales en enero de 2021, aunque desde entonces los flujos cayeron llegando a rondar el cero o incluso un rendimiento negativo -lo que refleja salidas de capital- a lo largo del resto del ejercicio.

En su lugar, la inversión en ESG en Europa se ha diversificado hacia otros sectores como el inmobiliario o el industrial.

El consenso vuelve a ver potencial a largo plazo

Mientras los flujos de capital ESG hacia las renovables se estabilizan, los analistas confían en la recuperación de las acciones a lo largo de este ejercicio. Ver entradas de dinero otra vez en los fondos cotizados sería un buen indicador de que la demanda vuelve a reforzarse y eso debería revivir a las acciones.

De acuerdo con los datos de consenso de Bloomberg, Orsted y EDPR, tienen un potencial de revalorización a doce meses del 34 y del 21 por ciento.

Una valoración similar para el mercado español. Tanto Endesa, Iberdrola como Solaria, las IBEX 35 que más sufrieron, cuentan ahora con potencial para subir entre un 17 y un 23 por ciento; Acciona, por su parte, tiene potencial para continuar subiendo, aunque de forma más moderada, con un 6 por ciento según Bloomberg.

Las expectativas se disparan entre las compañías de menor capitalización: el panel de expertos concede a Acciona Energía, Grenergy y Soltec potencial a doble dígito mientras que Audax Renovables, con potencial del 76 por ciento, se sitúa como la cotizada renovable con mejores perspectivas. De hecho, ya acumula una subida del 2 por ciento en la primera quincena del año.