Más de la mitad del dinero gestionado por fondos soberanos sigue criterios ESG

Los pesos pesados del sector son los que impulsan la cifra, ya que por el momento solo un 20% de los que existen siguen criterios de sostenibilidad

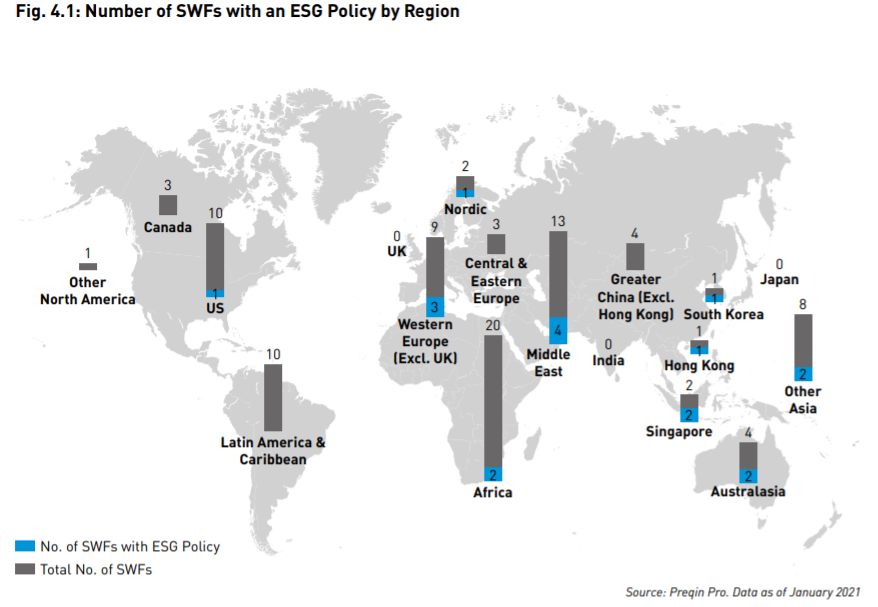

Apenas el 20% de los fondos soberanos de todo el mundo sigue una política de inversión con criterios ambientales, sociales y de buena gobernanza de forma oficial, aunque aquellos que ya implementan esta estrategia marcan el camino porque son algunos de los más relevantes por volumen.

En concreto, 19 de los 98 fondos soberanos han publicado una política forma de ESG, según un informe de Preqin que señala a los mayores fondos como los más comprometidos con la sostenibilidad.

Estos que sirven de avanzadilla gestionan 4,2 billones de dólares con criterios de sostenibilidad, lo que es equivalente al 54% de los 7,8 billones en activos bajo gestión patrimonio invertido por los fondos soberanos. Este tipo de vehículos controlan el 7% del patrimonio invertido a nivel global.

De esta forma, los grandes fondos van guiando en el camino al resto. "Existe una amplia y creciente creencia entre los fondos soberanos de que la consideración de los factores ESG es una fuente de creación de valor a largo plazo y un componente de mitigación de riesgos", asegura el informe.

El análisis 'Sovereign Wealth Funds in Motion' puntualiza que muchos de los fondos soberanos que no cuentan con políticas explícitas sí tienen políticas 'de facto', a través de los fondos terceros en los que invierten.

De hecho, estos fondos respaldados por los estados tienden a invertir en fondos de inversión más grandes, con altos niveles de compromiso inicial, que a su vez tienen más probabilidades de tener políticas ESG en sus activos.

De facto, muchos de estos inversores sí están expuestos, a través de productos de terceros

En este sentido, la mitad de los compromisos de los fondos soberanos en fondos de capital privado durante el 2020 se destinaron a productos de más de 1.000 millones de dólares y un 22% se invirtió en fondos con más de 5.000 millones de dólares.

El análisis por tamaño revela que entre los 'general partners' del primer cuartil por activos bajo gestión la nota es mejor en transparencia de la compañía (41%), la cartera (26%) y los activos (22%), frente a los del segundo cuartil que puntúan un 28% en la firma, un 15% en la cartera y un 12% en los activos, y respecto a los los cuartiles inferiores.

Europa lidera el camino

El informe avanza que más fondos soberanos incorporarán los criterios ESG en sus operaciones y decisiones de inversión en pocos años y destaca al cambio climático como un motor particularmente clave.

De momento, Europa lidera la implementación de los factores ESG. Según el análisis de Preqin el fondo soberano de Noruega es tanto el mayor por activos bajo gestión como por patrimonio comprometido con ESG, con 1,27 billones de dólares.

El fondo noruego desinvirtió en 42 compañías en 2019 por usar o producir carbón, por políticas dudosas en derechos humanos, corrupción y otros estándares ESG.

Mientras tanto, a pesar de la madurez del mercado de fondos en Estados Unidos, solo uno de los 14 fondos soberanos cuenta con una política ESG, el North Dakota Legacy Fund.

"Los fondos soberanos pueden aprovechar su inmenso poder adquisitivo para exigir informes de mejores prácticas en las empresas, los fondos y las carteras en las que inviertan", señala Bob Vickers, experto en soluciones de sostenibilidad en Preqin.

Más peso de la 'E'

Dentro de los tres factores que engloba el 'ESG', los criterios ambientales tienen un protagonismo predominante. De hecho, existe un amplio consenso en cuanto a la necesidad de actuar frente al cambio climático.

El informe recoge una encuesta de Invesco a 139 inversores soberanos, donde el 83% coincidió en que se requiere una acción inmediata, frente a un 3% que opinó lo contrario.

El 83% considera que el cambio climático exige una acción inmediata

Por regiones, entre los fondos soberanos de Asia y Oriente Medio señalaron que su área geográfica se vería afectada en mayor medida por los cambios climáticos que en los países de Occidente.

De su lado, los criterios sociales han tomado más relevancia con la pandemia del Covid-19 y varios fondos soberanos han actuado en respuesta a la crisis en sus países en la provisión de material sanitario, como Temasek en Singapur.

Así invierten por activos

Según el análisis de Preqin, las asignaciones objetivas a todas las clases de activos aumentaron su porcentaje en las carteras en los últimos diez años, con la excepción de los fondos de cobertura o 'hedge funds', cuyo interés se redujo recientemente.

El mayor incremento relativo del peso se ha registrado en sus inversiones en capital privado, inmobiliario e infraestructuras, que conjuntamente suponían una mediana del 18% de las carteras en 2011 y alcanzaron el 30% en 2020.

En el caso de las infraestructuras, su peso mediano en las asignaciones se ha reducido desde el 7,5% de 2018 hasta el 3,9% en 2020, lo que el informe atribuye a la escasez de nuevos proyectos 'verdes' que supone un desafío para su despliegue, según los inversores.