Planes de pensiones sostenibles para conservadores y moderados

Ibercaja, Mutualitat dels Enginyers o Tressis cuentan con los productos con mejor nota entre los 15 que se ofertan en el mercado español

Son muchos los hábitos que la era Covid ha cambiado. El teletrabajo, la teleasistencia médica, el boom de las compras online y, al mismo tiempo, la vuelta a apreciar los comercios cercanos que satisfacen nuestras pequeñas necesidades. Todos ellos han potenciado la digitalización y la conectividad online, acelerando una tendencia que ya había comenzado.

Pero, si hay algo en lo que se ha producido un cambio fundamental es en el enfoque sobre lo que es verdaderamente importante en la vida, aquello que damos por descontado pero que puede desaparecer en un abrir y cerrar de ojos.

Por eso, después de largo tiempo de discusiones, el tema de la inversión responsable, de la inversión que desea apoyar la sostenibilidad del clima, el respeto por los derechos humanos, el cuidado ambiental, la alimentación saludable, la responsabilidad social o las buenas prácticas en el gobierno corporativo, ha pasado a un primer plano.

Con el punto de inflexión en la etapa de mayor virulencia e incertidumbre de la pandemia, el patrimonio invertido siguiendo los criterios Ambientales, Sociales y de buen Gobierno (ASG) ha ido ganando terreno a la inversión tradicional, hasta superarla en el caso español.

Según informa la Asociación Europea de Fondos y Gestión de Activos (EFAMA), los gestores de activos han tomado un papel clave en la transición hacia una economía sostenible, con la incorporación de factores ASG en sus procesos de inversión y su activismo en las juntas de accionistas.

Al terminal el primer trimestre de 2021, el patrimonio al que se le aplicaban los factores ASG era de unos 11 billones de euros, de los que aproximadamente el 55 por ciento (6 billones) correspondía a fondos de inversión y los 5 billones restantes a mandatos discrecionales. Teniendo en cuenta que el patrimonio total gestionado al terminal el primer trimestre del año era de 31 billones de euros, la inversión sostenible suponía en ese momento un 35 por ciento del total.

En España los activos ESG ya superan a los tradicionales

En España el auge de este tipo de inversión ha ido creciendo más lentamente, pero también se ha acelerado en los dos últimos años. Según el estudio ‘La Inversión Sostenible y Responsable en España 2021’ de la Asociación Española de Inversión Responsable, Spainsif, la Inversión Sostenible y Responsable alcanzó los 345.314 millones de euros gestionados en España durante 2020, aumentando un 21 por ciento respecto a 2019. Y, lo que es más significativo, por primera vez los activos ASG (54 por ciento) superaron a los tradicionales.

El contexto para las pensiones

Sin embargo, a pesar de este notable crecimiento, el segmento de planes de pensiones del sistema individual ha quedado un tanto rezagado. Aunque este tipo de inversión hace años que gana en importancia en los planes de pensiones de empleo, en el sistema individual se han podido identificar alrededor de 15 planes de pensiones que se gestionan teniendo en cuenta los criterios ASG. De este grupo, se han seleccionado los de mayor calificación, con cinco o cuatro estrellas de VDOS.

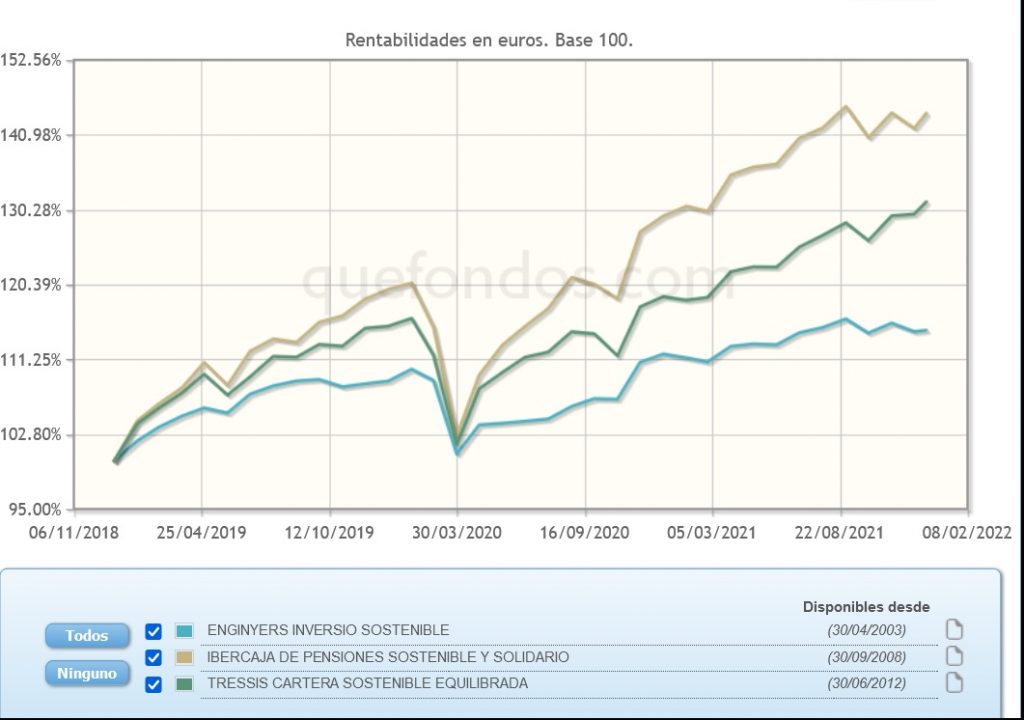

Para inversores con perfil moderado, Ibercaja de Pensiones Sostenible y Solidario es el plan más rentable en el año de esta selección, con una revalorización de 11,43 por ciento y un dato de volatilidad de 6,94 por ciento. Para la selección de valores, en la parte de renta variable del fondo de pensiones, el equipo gestor se apoya en un análisis financiero estricto mixto, siguiendo una mezcla de estilos value y growth.

Combina el análisis financiero tradicional (análisis fundamental) con el análisis extra financiero o ASG (Ambiental, Social y Gobernanza) y los sitúan al mismo nivel de importancia.

Consideran que esta combinación funciona para dar un extra de retorno al partícipe del plan a través de la inversión sostenible o ASG. Aúnan la aplicación de exclusiones de normas y producto, con las técnicas del best in class (mejor de su clase) y best efforts (momentum positivo) y la inversión temática, que algunos también califican como de impacto.

Sólo invierten en activos cotizados y líquidos, por lo que entienden la inversión de impacto en un sentido más amplio. Entre las mayores posiciones en su cartera encontramos, en renta variable, acciones de Nvidia (1,99 por ciento) Microsoft (1,96 por ciento) Smith & Nephew (1,78 por ciento) Centene (1,59 por ciento) e Iberdrola (1,55 por ciento), mientras que, en renta fija, sus mayores posiciones están representadas por emisiones de Lar España (1,87 por ciento) Hammerson (1,57 por ciento) Rag-Stiftung (1,20 por ciento) DPAM Bonds Emerging Markets Sustainable (1,13 por ciento) y Stora Enso (1,12 por ciento).

La suscripción del plan requiere una aportación mínima periódica de 18 euros, aplicando una comisión fija de 1,50 por ciento y de depósito de 0,09 por ciento.

También con la máxima calificación de cinco estrellas de VDOS, pero para inversores con perfil conservador, Enginyers inversio sostenible gana un 2,53 por ciento por rentabilidad en el año, con un coste por volatilidad de 3,27 por ciento. A tres años su rentabilidad es de 13,53 por ciento.

Se propone como objetivo invertir en activos que den cumplimiento a los objetivos de Desarrollo Sostenible de la Organización de las Naciones Unidas (UN PRI) de lucha contra el cambio climático, fin de la pobreza y el hambre, agua limpia y el resto de las necesidades humanas, como salud, educación o igualdad de género, entre otras.

Invierte como máximo hasta un 30 por ciento en activos de renta variable global, asignando el resto a activos de renta fija denominados en euros u otras divisas, tanto de emisores públicos como corporativos, y en activos monetarios destinados a dotar de liquidez al plan.

También puede invertir en activos de otras clases, tales como inversión inmobiliaria, materias primas, gestión alternativa o capital riesgo.

Entre las mayores posiciones en la cartera del plan encontramos los fondos de bonos sociales europeos THREADNEEDLE-EURP SOC BD-IE (9,91 por ciento) de renta fija vinculada a los ODS, ROBECOSAM GLO SDG-IH EU (6,85 por ciento), de cambio climático LO FUNDS-GL CLIM BD-SH EURMA (7,56 por ciento) y AXA WORLD-PLANET BD-F (6,95 por ciento) y de renta fija a corto plazo AC ISH USD CORP 0-3YR ESG EURHA (6,81 por ciento). Grava a sus partícipes con una comisión fija de 0,75 por ciento y de depósito de 0,009 por ciento.

Con perfil moderado y calificación de cuatro estrellas de VDOS, Tressis Cartera Sostenible Equilibrada gana un 10,50 por ciento por rentabilidad en el año, con una volatilidad de 4,59 por ciento, avanzando un 28,49 por ciento por rentabilidad en el último periodo de tres años. Su objetivo es alcanzar el crecimiento del capital a medio plazo, aceptando asumir fluctuaciones moderadas.

La política de inversiones se dirige a la constitución de una cartera compuesta tanto por activos de renta fija (40-100 por ciento) como activos de renta variable (0-60 por ciento). Además, puede invertir un porcentaje en activos clasificados como ‘gestión alternativa’ (activos inmobiliarios, capital riesgo, IIC de retorno absoluto, entre otros).

Dada la flexibilidad de su gestión busca aprovechar oportunidades de mercado para obtener una rentabilidad adicional. La volatilidad no podrá superar el 10 por ciento. Además de criterios financieros, para la gestión de este fondo se aplicarán criterios valorativos de Inversión Socialmente Responsable.

Entre las mayores posiciones en la cartera del plan se incluyen los fondos Vanguard ESG Dev Wld All Cp Eq Idx EUR (16,69 por ciento) Lyxor MSCI Eurp ESG Ldrs DR ETF Acc (10,98 por ciento) Amundi IS Amundi MSCI Wld SRI IE C (10,53 por ciento) Cleome Index USA Equities I USD Acc (9,45 por ciento) y PIMCO GIS Global Bond ESG Instl EUR H (4,81 por ciento).

La inversión mínima, inicial y periódica, necesaria para suscribir este plan es de 30 euros, gravando a sus partícipes con una comisión fija de 1,20 por ciento y de depósito de 0,06 por ciento.

La inversión en planes de pensiones con criterios sostenibles tiene todavía más sentido

Los compromisos de gobiernos y empresas para luchar por el cambio climático, con la transición energética como factor clave para transformar todas nuestras necesidades de energía hacia fuentes no contaminantes, necesitan del apoyo de todos, incluido el apoyo financiero.

La planificación para la jubilación, a través de la inversión en planes de pensiones, tiene aún más sentido que se haga tomando en considerando los criterios ASG. No sólo se deja como legado unas condiciones de vida más naturales y sostenibles a las próximas generaciones, además se obtienen mayores retornos y más sostenibles en el tiempo, tal como ya se está observando en los dos últimos años.