Todo lo que las gestoras españolas pueden aprender del mayor fondo ESG del mundo

La profundidad de la información ESG que ofrece 'Parnassus Core Equity Fund' dista mucho de lo que hoy ofrecen los productos españoles

El fondo con criterios ambientales, sociales y de buena gobernanza no solo debe serlo, sino también parecerlo. Por eso, en la cruzada de los reguladores contra el 'greenwashing' el fomento de la transparencia y la divulgación son armas primordiales para ganar la confianza de los inversores.

En pleno proceso de regulación sobre estas obligaciones, un buen ejemplo del camino a seguir por la industria lo marca el mayor fondo ESG del mundo: el estadounidense 'Parnassus Core Equity Fund', de 27.600 millones de dólares (unos 23.000 millones de euros).

Al adentrarse en la información pública sobre sostenibilidad que proporciona Parnassus Investments existe un gran nivel de detalle y un despliegue de herramientas para bucearla, que está a años luz del que acostumbra la industria española.

Bajo el epígrafe ESG la firma ofrece información en diversos documentos entre los que se incluyen: la política de integración ESG, los informes ESG de los fondos, su política de 'engagement', la estrategia de 'proxy voting' y el listado de asociaciones en las que participa en materia de sostenibilidad.

También ofrece los avances trimestrales en ESG de sus compañías destacadas, así como un directorio de perfiles ESG por compañías de su universo de inversión. Además, hay una sección donde publica sus declaraciones de posicionamiento en cuestiones de actualidad.

Así, los inversores socialmente responsables de Estados Unidos que estén pensando en apostar por las estrategias de esta gestora puede consultar de antemano qué principios ESG guían su actuación y ver si se alinean con su visión. Entre lo más interesante destacan las políticas y procedimientos de asesores de voto.

Esto dista del nivel de transparencia que ofrecen las principales gestoras españolas en su enfoque de sostenibilidad. Con la entrada en vigor del Reglamento Europeo sobre la Divulgación de Información relativa a la Sostenibilidad en el sector de los Servicios Financieros ha mejorado, pero todavía resulta escaso en comparación con las mejores prácticas internacionales.

En concreto, las gestoras de instituciones de inversión colectiva en España están obligadas a dar información relacionada con la integración de la sostenibilidad en su web. En este apartado, hay habitualmente tres documentos: la política de sostenibilidad, la política ISR con la declaración de las principales incidencias adversas y la política de 'engagement'.

Las firmas españolas esbozan los ejes de actuación con un nivel de detalle muy superficial

En esta documentación las firmas españolas esbozan los ejes de actuación con un nivel de detalle muy superficial. En cuanto a la rendición de cuentas, de momento, más allá de los compromisos ninguna de las tres mayores cuantifica aún con estadísticas y acciones concretas su 'engagement' en 2020.

Solo Caixabank AM da estos datos sucintamente en el informe de gestión anual integrado del grupo. Adicionalmente, se compromete a informar sobre el sentido del voto de cada IIC sobre la información facilitada por el 'proxy', aunque habría que ir a buscar la información fondo por fondo.

Parnassus adelanta sus criterios de voto en varias cuestiones ESG

De su lado, Parnassus desgrana su política ESG con detalles de los principios que guían sus votos en las cuestiones ambientales, sociales, de diversidad, de filantropía, de bienestar animal, prácticas éticas, buen gobierno, auditoría, derechos de los accionistas, retribuciones ejecutivas, operaciones corporativas o cabildeo, entre otras muchas.

Así, por ejemplo, los fondos de Parnassus se comprometen a votar siempre en contra de las propuestas de indemnizaciones a ejecutivos que excedan tres veces el salario anual y la bonificación; o a favor de aquellas que pidan a las empresas de consumo reducir el uso de las pruebas en animales.

Las decisiones que toma el equipo de inversión se revisan periódicamente por el Comité de 'proxy'

En sus procedimientos, se especifica que la gestora lleva a cabo una revisión periódica de la información y las recomendaciones que facilitan los asesores de voto como ISS, entre otros.

Asimismo, se explica que las decisiones que toma el equipo de inversión se revisan periódicamente por el Comité de 'proxy', que se asegura de que los fondos votan en el mejor interés de los clientes.

Así vota el megafondo ESG

Más allá de las declaraciones de buenas intenciones que hace Parnassus, los clientes (y cualquiera) pueden consultar con máximo nivel detalle cómo se ha interactuado con las empresas en las que participa mediante su ahorro en los fondos.

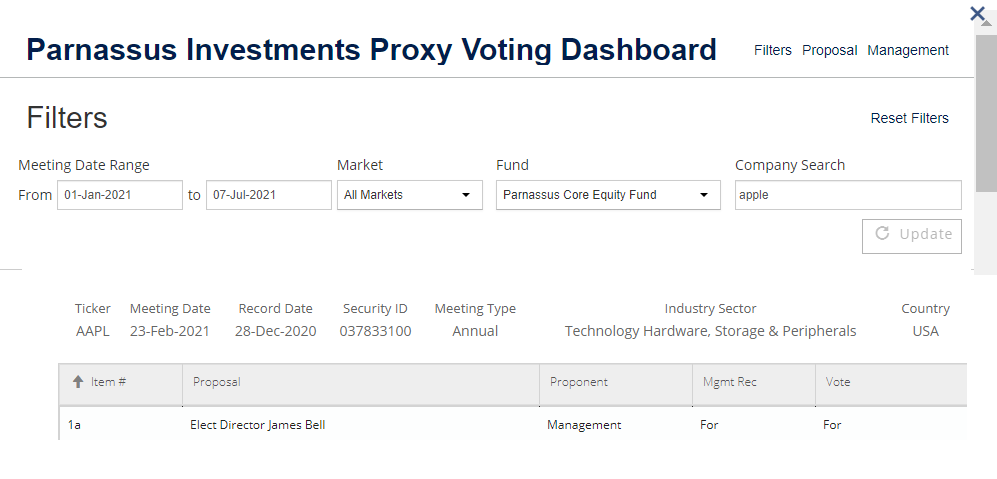

Para ello, la gestora provee de un buscador muy completo en su web, que permite buscar por fechas, acciones y mercados. Además, lo actualizan de forma habitual, sin esperar al cierre trimestral. Se muestra en la imagen a continuación.

Además del detalle individual, si nos adentramos en el 'Parnassus Core Equity Fund' la herramienta permite saber cuáles son las propuestas por temáticas que se han votado en las juntas de accionistas.

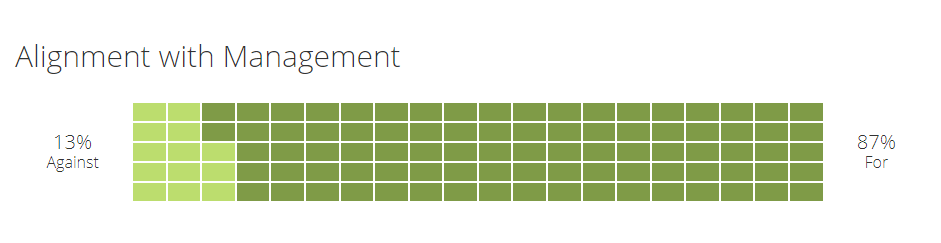

También es posible saber el nivel de alineación de los fondos con la dirección de las empresas. En el caso de este 'gigante verde', los votos del primer semestre fueron en contra de lo recomendado por los ejecutivos en un 13% de las ocasiones.

Informe anual de 'engagement'

Anualmente, además, Parnassus publica su 'Stewardship Report'. Se trata de un documento de más de 20 páginas donde se detalla el progreso logrado por la gestora en sus actividades de 'engagement' en las principales compañías en las que invierte.

Asimismo, se cuantifica la actividad. En el último año, la gestora participó en 238 procesos de implicación con tres focos: la respuesta social al Covid-19, la equidad racial y el cambio climático.

Entre las acciones que destaca el informe por compañías figura, entre otras, una campaña en 2020 para que Amazon revisara la eficacia de sus medidas para bloquear los productos que contribuyen a campañas de odio.

"Hemos votado con acciones por valor de 560 millones de dólares a favor de una resolución que pide a la compañía que evalúe la efectividad de sus políticas para bloquear productos que promueven el odio por razas, etnias, sexo o religión", detalla el informe. La resolución fue apoyada por el 35% de los accionistas.

Desgrana la implicación con cada fondo

Más allá de rememorar la actividad, el reporte anual también desgrana el riesgo ESG de los fondos e identifica los puntos fuertes y débiles de sus tres principales posiciones.

Si miramos en el 'Parnassus Core Equity', el rating de riesgo ESG es un 9% inferior a su índice de referencia, según Sustainalytics. Además, posee los cinco globos de Morningstar y calificación ESG de 'A' por MSCI.

La equidad racial y el cambio climático fueron dos focos del 'engagement' de Parnassus en 2020

Este 'megafondo' invierte en compañías sostenibles de los Estados Unidos de forma activa. Sus tres principales apuestas son Microsoft, Amazon y Comcast Corporation.

Del primero, advierte de que está vigilante sobre sus políticas de igualdad de género y el cumplimiento con las regulaciones de privacidad. Esta última cuestión también le preocupa en Amazon, donde también vigila los riesgos reputacionales y legales relacionados con las condiciones de su mano de obra.

En Comcast, el fondo señala que la compañía se ha comprometido a reducir las emisiones de su flota a cero, pero advierte de que presta atención al desempeño en la información climática y cómo afronta los riesgos del capital humano.

¿Importa el tamaño en la transparencia?

Si bien dotar de esta transparencia conlleva un esfuerzo económico con una inversión detrás, este caso muestra precisamente que la escala no es excusa.

Y es que Parnassus gestiona unos 40.000 millones de euros, ligeramente por debajo del patrimonio bajo gestión en España de Caixabank AM (48.000 millones) o Santander AM (45.000 millones en fondos a cierre de 2020).

Este caso muestra que la escala pesa menos que la intención

En su mercado, la gestora a pesar del tamaño mediano, adelanta en nivel de transparencia que ofrece a sus clientes a los gigantes de la gestión de activos como BlackRock (7,3 billones) o Vanguard (6 billones).

No obstante, cabe mencionar que esta semana la gestora AMG (622.000 millones bajo gestión) ha adquirido una participación mayoritaria en el capital de Parnassus, considerada la mayor firma especializada en fondos ESG de los Estados Unidos, por un importe no desvelado.