Viaje espacial de Bezos. Guía para invertir en la carrera orbital

SIN SUSCRIPCIÓN ● El viaje al espacio del fundador de Amazon, en un cohete de Blue Origin, impulsa con fuerza las inversiones en esta temática

El viaje al espacio del fundador de Amazon, en un cohete de Blue Origin, impulsa con fuerza las inversiones en esta temática

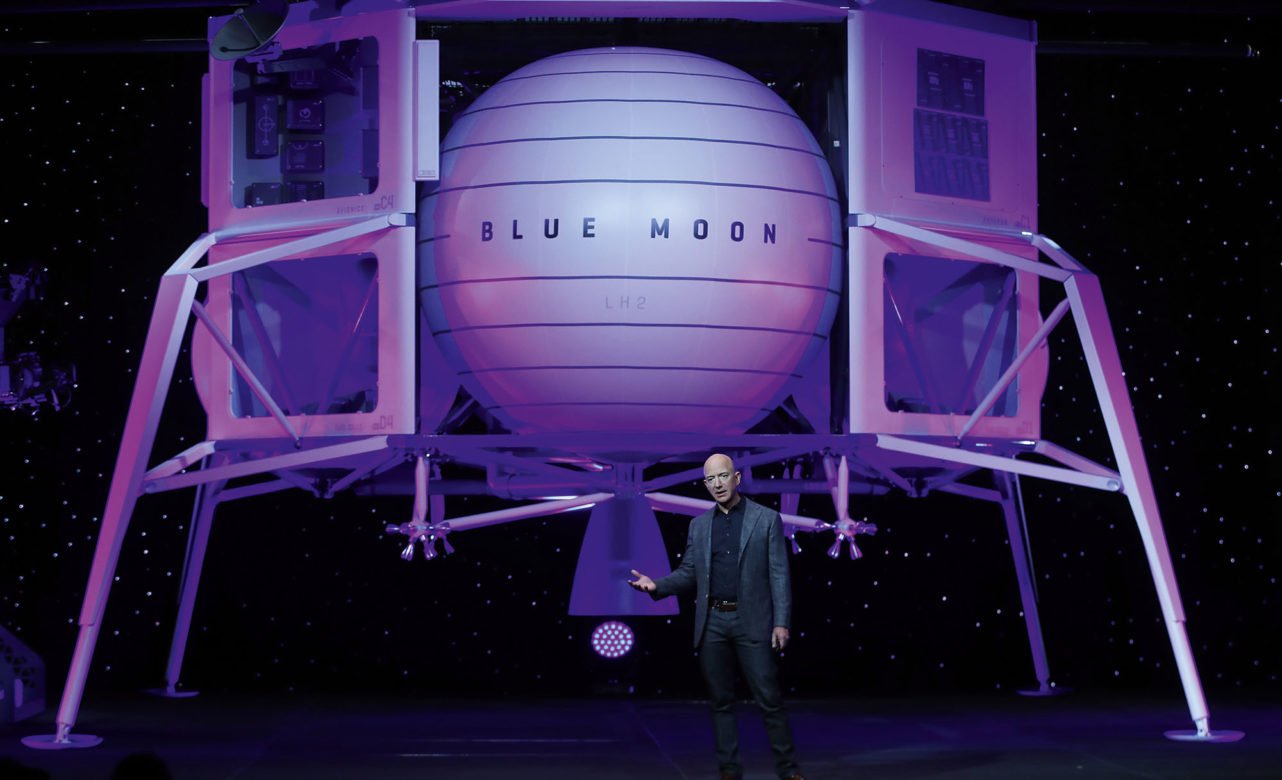

El fundador de Amazon, Jeff Bezos, está a punto de cumplir su gran sueño. El próximo 20 de julio viajará al espacio junto a su hermano Mark («la mayor aventura, con mi mejor amigo», dijo) y una turista espacial que ha pagado 28 millones de dólares para participar en esta aventura.

El vuelo supondrá el inicio oficial de su negocio de turismo espacial, que lidera su compañía Blue Origin.

Bezos se adelanta en esta carrera a otros multimillonarios que persiguen el mismo sueño: Elon Musk, dueño de Tesla y fundador de SpaceX, Richard Branson, fundador de Virgin Galactic, cuya nave espacial para pasajeros SpaceShipTwo está en fase de pruebas, y el cofundador de Microsoft, Paul Allen, desarrollador de Vulcan Aerospace, cuya primera nave espacial está en desarrollo, pero a punto de ser probada.

Yusaku Maezawa, magnate de la moda japonesa, se ha inscrito en un vuelo turístico inaugural alrededor de la Luna para 2023.

Al mismo tiempo aparecen más empresas relacionadas con el turismo espacial: Axiom Space, por ejemplo, con sede en Texas, planea una tripulación privada a la Estación Espacial Internacional, a razón de 55 millones de dólares por cada pasajero que se apunte.

El viaje de Bezos junto a su hermano y la turista que ganó la puja por la plaza que salió a subasta está dando un fuerte impulso a las compañías, fondos y ETF que invierten en la exploración del espacio exterior.

En Morgan Stanley tienen claro que la llegada al espacio del hombre más rico del mundo y una de las figuras más relevantes de los negocios a nivel global servirá de catalizador para esta inversión temática que no para de crecer.

ETF para invertir en la carrera del espacio

En los Estados Unidos, ya son cinco los ETF centrados en compañías involucradas en la carrera espacial. Y los resultados están siendo muy positivos.

Procure Space ETF, que hace referencia a los objetos voladores no identificados en su ticker, tiene posiciones en Viasat y Virgin Galactic, y se anota más del 22 por ciento en lo que va de año.

Virgin Galactic lleva desde que comenzó el ejercicio una subida superior al 130 por ciento, pero llegó a dispararse un 40 por ciento después de que la Administración Federal de Aviación otorgara a la compañía una licencia necesaria para comenzar a transportar pasajeros al espacio. No obstante, para poder cumplir sus objetivos de cara a 2025 necesitará otros cohetes operativos.

De momento sigue registrando pérdidas. En el primer trimestre se anotó números rojos de 130 millones, por lo que podría agotar todo el capital en los dos próximos años, lo que requeriría una nueva ampliación.

Mejor posicionada está Airbus. La empresa fue elegida por la Comisión Europea para la fabricación de naves espaciales en el espacio a través del programa Horizon 2020.

El valor, cuya actividad está fuertemente diversificada, se anota un alza anual de más del 15 por ciento.

Otra acción muy presente en los ETF es Garmin, un proveedor de dispositivos de telecomunicaciones, que gana más de un 20 por ciento en lo que va de año. El GPS, desarrollado por el Gobierno de los Estados Unidos, permite que el teléfono rastree un satélite disponible y que la señal rebote a la tierra.

Invesco Aerospace and Defense sube un 10 por ciento

Otro ETF muy presente en la cartera de los inversores interesados por esta temática es el Invesco Aerospace and Defense, que gana algo más del 10 por ciento en el año.

«Estos fondos cotizados se referencian al Dow Jones US Select Aerospace & Defense Index o el SPADE Defense Index. Sus carteras están compuestas también por empresas americanas como Boeing, Lockheed Martin, Honeywell, Northrop Grumman, General Dynamics, L3 Technologies o Raytheon Technologies», explica Mar Barrero, directora de análisis de Arquia Profim Banca Privada.

A la bolsa de Londres acaba de llegar el Procure Space UCITS ETF (con ticker YODA) En su primer mes cotizando se anota una rentabilidad del 2,66 por ciento.

En cuanto a los fondos, el sector aeroespacial está presente en el DWS Smart Industrial Technologies, que tiene acciones de Boeing, Honeywell, Airbus o Lockheed Martin; el Fidelity Global Industrial, el BBVA Bolsa USA, o el BBVA Bolsa índice USA, que tienen posiciones en las empresas anteriormente señaladas además de Northrop Grumman y United Technologies.

Tres ejes principales de innovación comercial dentro del sector aeroespacial ofrecen una oportunidad de inversión: la tecnología del lanzamiento, el turismo y la hipersónica

El fondo indexado al DJ Industriales de Mutua, Mutuafondo RV EEUU, también tiene exposición a este sector. José María Luna, socio de Luna y Sevilla Asociados, añade un fondo de reciente lanzamiento: el Echiquier Space.

Este experto lanza también una advertencia. «El inversor debe saber que está comprando a futuro, por lo que no debe dejarse llevar por las altas valoraciones», explica.

«Un alza de los tipos de interés en los Estados Unidos también puede perjudicar al sector debido a la alta corrección que existe entre la rentabilidad del bono a diez años y la cotización del Nasdaq», remacha Luna.

La inversión en la carrera espacial se ha disparado en el último lustro. Así, las inversiones entre 2000 y 2004 supusieron 1.006 millones de dólares, y en el periodo 2015-2019 subieron hasta los 16.840 millones. En cuanto a los ingresos, según cálculos de Morgan Stanley, la nueva industria espacial global podría generar ingresos de 1,1 billones de dólares para 2040, partiendo de los 350.000 millones actuales.

Los satélites de comunicación son una pata importante del negocio aeroespacial de Musk

BNY Mellon define tres ejes principales de innovación comercial dentro del sector aeroespacial que pueden ofrecer una oportunidad de inversión: la tecnología del lanzamiento, el turismo y la hipersónica (diseño de nuevas aeronaves que vuelvan a enfrentarse al vuelo hipersónico después de la retirada del Concorde tras su accidente). Luna añade un cuarto eje temático: «La limpieza de la basura espacial».

Así, los satélites de comunicación son una pata importante del negocio aeroespacial de Musk. Su red, StarLink, espera contar con 42.000 unidades (13 veces más que ahora) que ofrecerán cobertura de Internet a las zonas donde es más difícil llegar la fibra.

Su crecimiento se alimenta de los países en vías de desarrollo o emergentes, donde la implantación de nuevas tecnologías o de fibra no está muy extendida, así de países con una gran superficie como los Estados Unidos.

Esto permitirá reducir el coste de los datos en un momento en que la alta demanda es mayor, pero también llevará Internet a lugares donde ahora no llega y facilitará el desarrollo de los coches autónomos, el Internet de las cosas y la inteligencia artificial. Por otro lado, del mismo modo que los cohetes reutilizables reducen los costes, también se incentivará el lanzamiento de nuevos satélites y la madurez del sector.

«En el pasado, un satélite típico costaba 1.000 millones de dólares», comenta Will Marshall, antiguo ingeniero de la NASA y cofundador de Planet Labs, una empresa californiana cuya constelación de 20 satélites observa sucesos raros en la Tierra.

El coste de lanzar uno de comunicaciones ha bajado de 200 millones de dólares a unos 60 y podría seguir cayendo hasta los cinco millones.