¿Por qué la probabilidad de un desplome es del 50%?

La recta final del año no tiene nada que ver con el calvario que vivieron los inversores en 2018 y[…]

La recta final del año no tiene nada que ver con el calvario que vivieron los inversores en 2018 y deja a los principales índices estadounidenses rondando sus máximos históricos, mientras que el Ibex 35 se anota alzas del 12%y el Dax alemán se revaloriza más del 20%.

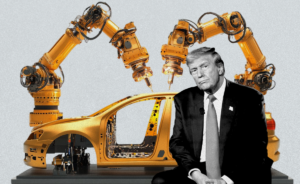

El panorama del mercado se ha aclarado tras el acuerdo parcial de primera fase anunciado por China y Estados Unidos para intentar solucionar la guerra comercial, y aunque todavía no ha sido firmado (se prevé que la rubrica llegue en enero) ha supuesto un plus de tranquilidad para los inversores, que ven además como el Brexit desordenado ha dejado ya de ser un problema.

Aquí están las bases para que las alzas del mercado vayan a más en 2020, aunque los planes que parecen ahora mismo encarrilados pueden torcerse en cualquier momento, sobre todo cuando lo que manda en las mesas de operaciones es un exceso de confianza. Y esto es justamente lo que opina Joseph Davis, estratega jefe de Vanguard Group, quien acaba de reconocer en una entrevista recogida por Bloomberg, que las acciones estadounidenses enfrentan un riesgo mayor del habitual de afrontar el año qeu viene una venta masiva, al estar los inversores demasiado confiados.

En concreto, Davis cree que la probabilidad de que este vaticinio se cumpla es del 50%, frente al 30% que él mismo considera una cifra más típica en otros contextos. El hecho de que los inversores estén demasiado confiados en la recuperación económica, crea un entorno de complacencia que dispara los peligros de que finalmente llegue la corrección.

Con el S&P500 subiendo en el año más de un 28%, hay que ser muy seguidor de las corrientes de opinión contraria para pensar que el selectivo pueda perder un 10% y entrar en lo que técnicamente se conoce como corrección, y si pierde un 10%, llegar al mercado bajista, lo que no sucede desde hace un año. Pero este es precisamente lo que sienten los inversores 'contrarian', preocupación cuando otros experimentan euforia.

"Los inversores corren a toda prisa para subirse al al rally y luego se convencen de que continuará para siempre", dice Aron Pataki, gestor de Newton Investment Management, El problema es que, por lo general, "la euforia precede a los retrocesos", añade este experto. ¿Y hay de verdad euforia? Según la última encuesta de gestores de Bank of America ML, si no la hay, lo que viven el mercado es algo muy parecido. Así, los niveles de efectivo son los más bajos en seis años y la asignación de los expertos a renta variable ha experimentado su mayor incremento en un año.

Si bien este año los inversores eran demasiado pesimistas sobre las probabilidades de recesión, el próximo año serán demasiado optimistas sobre la reflación, dice Davis. Por eso mismo, también ve posible que repunte la la volatilidad de la renta variable estadounidense desde unos niveles "insosteniblemente bajos", lo que siempre va a asocidado a un mayor riesgo de mercado. También calcula que los activos de riesgo están descontando ahora mismo que Estados Unidos crecerá a una tasa del 3%, un porcentaje que considera poco probable que se de. Por eso prefiere ser cauteloso ya visa de que en 2020 "habrá mejores punto de entrada".