Aena. ¿Seguirá volando la cotización?

Aena ha triplicado la cotización desde su salida a bolsa en Febrero de 2015 a un precio de 58€/Acc.El mismo[…]

Aena ha triplicado la cotización desde su salida a bolsa en Febrero de 2015 a un precio de 58€/Acc.El mismo día del estreno ya subió más de un 20%. Ahora cotiza en el entorno de los 170€/Acc pero ¿podrá mantener ese ritmo de crecimiento?

Aena es el mayor operador aeroportuario del mundo, gestiona 46 aeropuertos y dos helipuertos en España y participa en 15 aeropuertos en otros países (R.U., México y Colombia). Cotiza en el Mercado Continuo desde 11 de Febrero de 2015 y forma parte del Ibex.El accionista mayoritario es ENAIRE quien, con una participación del 51% controla la empresa. ENAIRE es una empresa pública adscrita al Ministerio de Fomento.

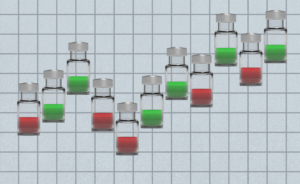

Su negocio procede en un 67% del segmento "Aeronáutico" con el que obtiene márgenes de explotación del 30-35%y depende del número de pasajeros y aeronaves que transitan en sus aeropuertos. Es un negocio regulado por el estado a través del DORA (Documento de regulación aeroportuario) en el que se establecen las tarifas que puede cobrar Aena por los servicios que presta. Como dato relevante desde el punto de vista de la inversión, el DORA establece para el período 2017-2021 una reducción anual de las tarifas del 2,2% que ya se ha aplicado en 2017. Es de suponer que el aumento del tráfico de pasajeros compensará esta reducción anual de las tarifas.

El segundo segmento en importancia es el "Comercial" del que proceden el 26% de sus ingresos y obtiene márgenes de explotación del 72%. Agrupa las actividades de restauración, duty free, tiendas, aparcamientos, alquiler de vehículos y publicidad.

Otros segmentos menores son el de "Servicios Inmobiliarios" que aporta el 1,5% de sus ingresos y obtiene resultados de explotación del 25-30%, recogiendo las actividades de alquiler de inmuebles para oficinas, almacenes, hangares, etc.. y por último el segmento "Internacional" que representa el 5-6% de sus ingresos y obtiene márgenes de explotación del 9-10% y recoge la actividad internacional de Aena formada por el Aeropuerto de Luton en Londres y otros que consolidan por equivalencia en México y Colombia.

El negocio de Aenaestá localizado en España en un 95% yes un monopolio que trabaja con tarifas reguladas por el que obtiene unos ingresos cercanos a los 4.000M€ que le aportan un margen de explotación superior al 40% y un margen de beneficios netos sobre ventas del 25-30%. Son márgenes excepcionales que muy pocas empresas obtienen.

No hay mucho historial de la empresa, pero es lógico pensar que en época de crisis el tráfico de viajeros descenderá y estas cifras disminuirán, no obstante, dados los niveles en los que se mueve, aun en condiciones de crisis, su negocio será suficiente para mantener buenos resultados todos los años.

Los ingresos han crecido en 2017 un 6,8% y el resultado de explotación ha aumentado un 17%, no obstante, ese aumento en el margen de explotación ha sido consecuencia de una reducción de costes y la propia empresa manifiesta que no podrán mantener estos márgenes porque muy probablemente aumentarán los costes en 2018. El acuerdo con los sindicatos aumentará los costes, aunque los márgenes se mantendrán todavía en niveles elevados.

Aena, por sus propias características mantiene una elevada deuda son la que financia el 50-55% de sus activos y tiene un coste del 1,45%. Cada año devuelve unos 1.000M€ y en consecuencia, la deuda va disminuyendo. Genera flujos positivos por explotación, siempre mayores que los resultados más la amortización. Tiene pocas necesidades de inversión, pues todos los años invierte en inmovilizado solamente el 35-40% de lo que amortiza, como consecuencia de que los bienes que amortiza, en su mayor parte requieren una reposición a muy largo plazo.El plan de inversión que fija el DORA obliga a Aena a efectuar unas inversiones anuales del orden de 400-500M€ hasta 2021, esto le permitirá seguir generando más dinero que resultados. La amortización anual es de unos 800M€.

En 2017 el tráfico en sus aeropuertos ha aumentado un 8,2%, pero la reducción de tarifas del 2,2% acordada por el gobierno en el plan DORA para 2017 y que continuaráreduciéndolas cada año en el mismo 2,2% hasta 2021, hace que el aumento de ingresos haya sido del 6,8% en 2017.

Las previsiones de crecimiento de pasajeros a nivel mundial, según IATA, apuntan a un crecimiento en 2018 del orden del 6% (7,7% en 2017). Aena, incluyendo la reducción de tarifas ha crecido en 2017 un punto menos que el mercado mundial, por lo que podría esperarse que sus ingresos aumenten en el entorno del 5% en 2018 dado que este año sus tarifas volverán a verse reducidas en el 2,2%.

La cotización de Aena está en el entorno de los 170€/Accy esto supone que el que quiera comprar debe pagar 20 veces los resultados. Este PER no se puede justificar por su escaso crecimiento, no obstante, debido a su capacidad para generar dinero, no solo puede pagarse esta cantidad, sino que incluso podría aumentar la cotización hasta los 200€/Acc en 2018.

Los actuales precios, por mucho que se puedan justificar por descuento de flujos, son muy exigentes y no es muy probable que proporcionen en bolsa las rentabilidades obtenidas hasta ahora. Mientras el tráfico de viajeros siga creciendo,la cotización podría seguir aumentando y manteniendo el PER, peroes muy probable que cuando se produzca el cambio de ciclo, el inversor que haya pagado un PER 20, se quede pillado, aunque todos los inversores piensan que "ese no seré yo".

Pero esto no es una recomendación, es mi opinión, cada inversor debe hacer su propia diligencia y tomar sus propias decisiones de inversión.