El poder del trading para anticipar tendencias

Los osciladores son herramientas muy potentes en trading para detectar divergencias y anticipar la tendencia

Los osciladores son la herramienta en trading más poderosa que tienen los traders para intentar anticiparse al cambio de tendencia. A diferencia de las medias móviles, que detectan los cambios cuando estos ya se han producido, los osciladores tienen la capacidad de anticipar hacia dónde girará la tendencia.

Es más, en los mercados laterales, donde la tendencia no está definida, son prácticamente la única herramienta capaz de detectar los posibles giros, generando señales operativas.

Los osciladores son series temporales que se obtienen aplicando cálculos matemáticos a los datos de la sesión o el periodo temporal en que se apliquen. Cualquier plataforma de trading los lleva incorporados y el inversor solo tiene que seleccionar los parámetros adecuados a su estilo de operar. Como explica Josep Codina, analista técnico de la revista INVERSIÓN, los osciladores suponen «un intento de objetivar el análisis chartista».

La razón es que los patrones gráficos siempre están sujetos a la interpretación visual del trader, pero el oscilador ofrece «un dato numérico objetivo y cuantificable», lo que no da lugar a ninguna conjetura más allá de la propia cifra, observa Codina.

En este sentido, «la principal información que podemos extraer de los osciladores son las situaciones de sobrecompra o sobreventa», añade José Luis Herrera, analista de Banco BIG. No porque el precio no pueda seguir subiendo o bajando, sino porque los osciladores pueden anticipar que el fin de esa tendencia está próximo.

No obstante, los «osciladores pueden servir para apoyar las decisiones, pero ningún sistema se debería basar solamente en ellos», observa Daniel Pernas, director de DPS Trading.

El poder de las divergencias

Los osciladores son líneas que fluctúan en un movimiento horizontal y se suelen situar en la parte inferior de los gráficos de precios. Habitualmente, incorporan unas líneas en su parte superior o inferior que funcionan como una especie de límite. Lo normal es que los máximos y los mínimos del oscilador coincidan con los altos y los bajos de las cotizaciones.

Pero cuando esto no sucede, se producen las conocidas como divergencias. Este concepto es muy importante porque anticipa con mucha probabilidad un cambio de tendencia.

Por ejemplo, si el trader observa que el precio del activo marca máximos crecientes, al menos dos, y el oscilador marca máximos decrecientes, hay una divergencia negativa o bajista. En el caso contrario, cuando el oscilador se mueve al alza y el precio a la baja, lo que se da es una divergencia positiva o alcista.

Por eso, «las divergencias son unas de las herramientas más eficaces cuando se ven con claridad», observa Herrera.

Ahora bien, hay que tener cuidado con las divergencias y tratarlas como lo que son: alertas de un cambio de tendencia que todavía no se ha producido. Por eso, Codina insiste en recordar que las divergencias «nunca deben operarse de forma sistemática y siempre hay que esperar que el movimiento del precio las confirme».

Lo que sí hay que tener en cuenta es que las divergencias suelen ser muy frecuentes en los inicios o finales de movimientos importantes de los precios, pero siempre hay que esperar a la confirmación.

El MACD, para descifrar la tendencia

Con el desarrollo de las actuales plataformas de trading, la gama de osciladores a disposición de los traders es muy numerosa. Sin embargo, solo unos pocos gozan de amplia aceptación. Los más populares son el MACD y el RSI. Son indicadores distintos y «se pueden utilizar a la vez pues aportan diferente tipo de información, que no es redundante», observa Codina.

No obstante, en su opinión, y si solo tuviera que utilizar uno, el experto de la revista INVERSIÓN elegiría el MACD porque «añade más información sobre la tendencia».

El MACD es un indicador de convergencia/divergencia de medias móviles desarrollado por Gerald Appel. Se construye por la diferencia de dos medias exponenciales de periodos distintos (que forman la línea MACD), a las que se añade otra media exponencial que actúa como línea de señal y busca identificar cuándo los precios están en tendencia y qué dirección tienen. Cuando se produce un cruce de la línea MACD con la línea de señal de abajo hacia arriba, la alerta es alcista.

Y si el cruce es de arriba hacia abajo, la señal es bajista. El MACD suele llevar incorporado un histograma que mide la diferencia entre las dos líneas. Cuando se dé la señal de cruce de medias, lo habitual es que este histograma confirme el movimiento antes de ejecutar la entrada.

Una vez comprendido el funcionamiento del MACD, la clave está en configurar las medias. Codina confiesa que suele utilizar los parámetros que determinó Gerald Appel, y que son medias exponenciales de 12 y 26 periodos para línea MACD y una media exponencial de 9 periodos para la línea de señal. Es importante utilizar medias exponenciales porque son más suaves. En caso contrario, habría muchos más cruces y se generarían más señales falsas.

El RSI, para medir la fuerza

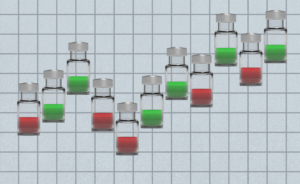

Otro de los osciladores más populares es el índice de fuerza relativa, conocido como RSI. En este caso, se trata de un indicador de momento y está normalizado, es decir, se mueve dentro de un conjunto fijo de valores.

Por esta razón, se representa con una escala vertical de 0 a 100 y tiene dos límites, uno por arriba y otro por abajo. Busca medir la velocidad y magnitud del movimiento del precio en el periodo de cálculo, que originalmente es de 14 días. Cuando está sobrecomprado, el RSI está en lecturas de 70/80-100 y cuando está sobrevendido con lecturas de 30/20-0.

«Los cortes en una u otra dirección en esas zonas son las que pueden proporcionar señales de venta o compra», añade Codina.

Fuera de estos niveles presenta una lectura neutral y sólo cabe interpretar la dirección o fortaleza del movimiento. La clave es comprender que el RSI sirve para detectar la fuerza del mercado. Por ejemplo, niveles por encima de 70 reflejan que se ha producido un movimiento bastante notable de los precios y pronto puede llegar una corrección.

La estrategia que se emplea, siempre teniendo en cuenta la tendencia, es la de hacer compras cuando el RSI traspase en sentido ascendente el límite de sobreventa (los 30 puntos). Y por el contrario, ordenar ventas cuando el RSI rebase en sentido descendente el límite que marca la sobrecompra (los 70 puntos).

Pero hay que tener mucho cuidado con la interpretación y con la fase del mercado. Por ejemplo, Pernas considera que «el RSI funciona mejor en mercados laterales». Si el mercado es alcista, el RSI puede estar por encima de 70 mucho tiempo sin que haya corrección. En este mercado al alza con el RSI sobrepasando ese nivel, Pernas no recomienda comprar porque es un mal momento, lo que no quiere decir que el valor no pueda subir más.

¿MACD o RSI?

Con todo, los traders deben entender que tanto el MACD como el RSI son osciladores distintos y no excluyentes. Además, Codina apunta que los dos se pueden utilizar en cualquier marco temporal, pero para el trading intradía, con gráficos de 5 minutos o inferiores, se deberían bajar los periodos de las medias para buscar reacciones más rápidas.

De la misma forma, en el RSI habría que utilizar una media de plazo corto para filtrar el ruido o calcular unas bandas de volatilidad para que la información que aporta sea más útil. Lo que sí es importante es que ambos osciladores tienen un uso muy extendido, y aunque su cálculo es complejo, la aplicación práctica es sencilla incluso para los traders más noveles.