Las estrategias de trading giran en el S&P 500

Desde los mínimos marcados en octubre, los day traders que operan el S&P 500 han tenido que cambiar su estrategia histórica

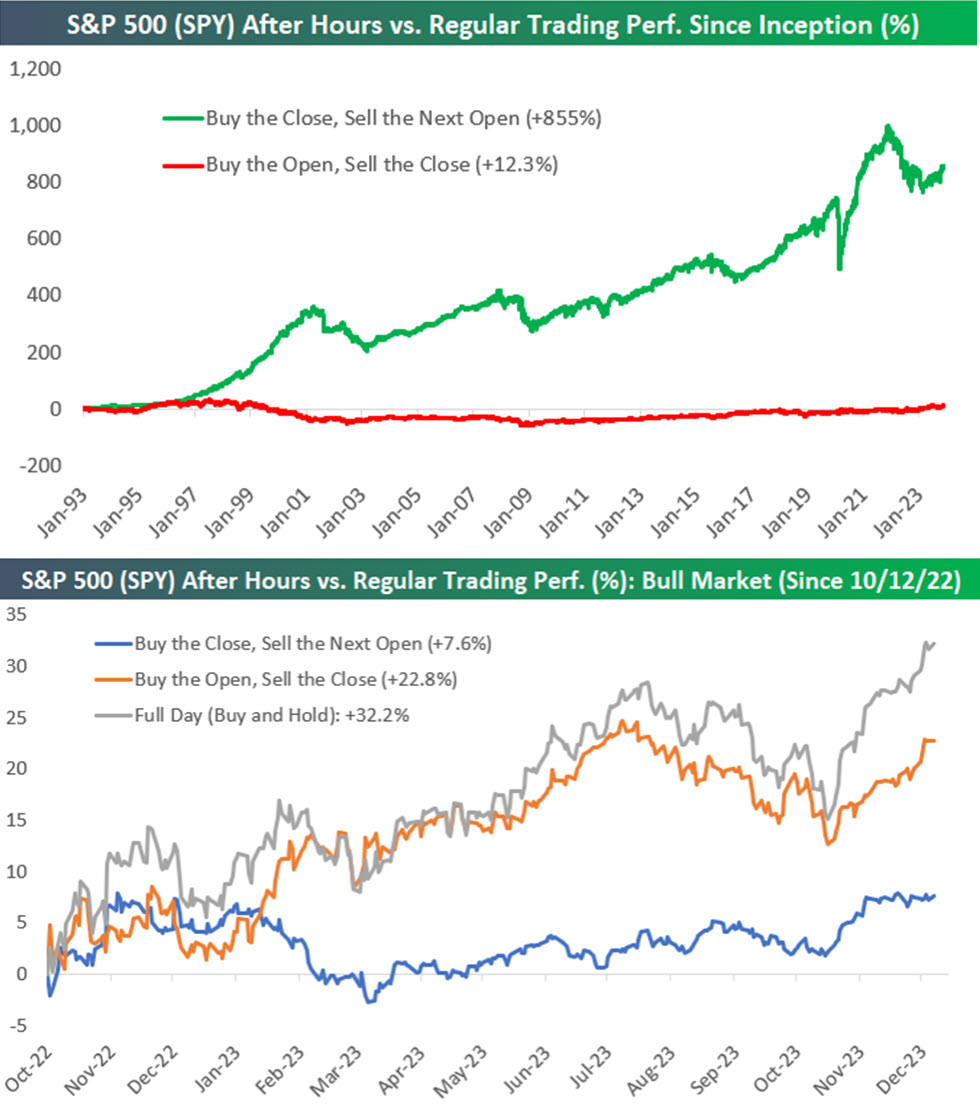

Desde 1993, cuando empezó a cotizar el ETF más popular que replica al S&P 500 sin que se tenga que utilizar derivados, el SPY o conocido en el argot como el “spider”, se han analizado estrategias para comparar que opción puede resultar más rentable cuando se hace day trading.

Los números reflejan que desde 1993 la mejor estrategia hasta la fecha comparativamente hubiera sido un simple comprar y mantener que acumularía una rentabilidad del +983 por ciento el viernes pasado.

En este caso, la estrategia que analizamos históricamente, y cuya evolución se aprecia en el gráfico superior, que compra el SPY a su precio de cierre todos los días y lo vende al precio de apertura del día siguiente, habría obtenido una rentabilidad desde el inicio del +855 por ciento.

En cambio, la estrategia opuesta de comprar el SPY al precio de apertura cada día y venderlo al precio de cierre el mismo día, lo que sería un intradía puro, sólo habría proporcionado una pírrica rentabilidad del +12,3 por ciento en el periodo.

En ambos casos no se han tenido en cuenta las comisiones. Pero como hemos visto de entrada, el simple comprar y mantener hubiera sido lo mejor.

¿Qué pasó con el rebote tras los mínimos de octubre?

En este último tramo de mercado, desde que comenzó el rebote en los mínimos de octubre que se marcaron el día 12, se han cambiado las tornas como se observa en el gráfico inferior.

Así, la estrategia que compra al cierre del mercado y vende a la apertura del día siguiente sólo acumula una rentabilidad del +7,6 por ciento, frente a la estrategia intradiaria que está acumulando un +22,8 por ciento comprando a la apertura y vendiendo al cierre de cada sesión, sin estar en el mercado durante la noche.

Como siempre, la estrategia de comprar y mantener llevaría un superior +32,2 por ciento.

A pesar de este recorrido, vemos que históricamente se impone la estrategia a priori más arriesgada, de mantener las posiciones tras el cierre, pero las dinámicas de los mercados tienden a tener estos cambios.

Si los podemos detectar son herramientas para poder sacarles provecho o que nos facilitan el timing de la operativa estratégica aplicándole algo de táctica.

Si esta noticia ha sido útil para ti, apúntate a nuestros boletines ¡No te decepcionaremos! También puedes añadir las alertas de finanzas.com a tus redes y apps: Twitter | Facebook | LinkedIn | Whatsapp | Flipboard. Y sigue los mejores videos financieros de Youtube.