Peligro de corrección en el IBEX 35: estos son los niveles a vigilar

Agosto discurre por un lateral aburrido, pero las señales que indican el peligro bajista para el IBEX 35 siguen ahí. Esas son las claves de trading a seguir

Llevamos un mes de agosto anodino en el IBEX 35 e inmersos en un lateral aburrido que no da paso a ningún movimiento interesante (solo alguna sesión intradía con rango amplio). Si hay algún intento de ruptura bajista, rápidamente sale apoyo volviendo a la parte alta del lateral.

Me mantengo en mi previsión de bajadas para el IBEX 35que, aunque se han producido levemente, no han llegado ni por mucho a lo que me marcan los gráficos. Hagamos un repaso respecto al último artículo.

El IBEX 35 pivota sobre los 9.300

El IBEX 35 lleva todo el mes pivotando sobre los 9.300 puntos, que es el primer soporte.

No hemos tenido ningún cierre diario aún por debajo. El gráfico de agosto muestra claramente que el IBEX esta inmerso en un lateral 9.300-9.500.

Una perforación intradía puntual no implica nada, pues los cierres son los importantes de cara a las confirmaciones de rupturas.

Niveles:

Soportes: 9.300/9.100/9.000. En caso de perder los 9.000, podríamos asistir a una bajada más profunda y que se vaya a buscar los 8.700 con extensión a los 8.500 puntos de origen del último movimiento alcista y su gran soporte natural actual.

Resistencias: Obviamente, la zona de los 10.000/10.100 puntos

El DAX profundiza las caídas

Fuente: Visual Chart

En el caso del Dax, ha profundizado algo más en las caídas pero sin perder claramente soportes relevantes.

Hay que considerar que este índice viene de marcar fugazmente máximos históricos y ha tenido más recorrido que el resto en solitario por lo que, si baja ahora más que el resto, es lo normal y así ajustar la divergencia que aún sigue existiendo con respecto a la bolsa estadounidense, que es su referente habitual.

Niveles:

Soportes: 15.900 – 15.600 – 15.300 y, por último, el objetivo de los 14.720 puntos

Resistencias: 16.300 – 16.570 y, por último, los máximos del año en 16.615.

Esta situación de calma chicha generalmente precede a un movimiento brusco e inesperado bajo el amparo de cualquier noticia que lo justifique.

Insisto que, según mi análisis, espero una corrección a la baja en tanto no sean superadas las resistencias de control marcadas.

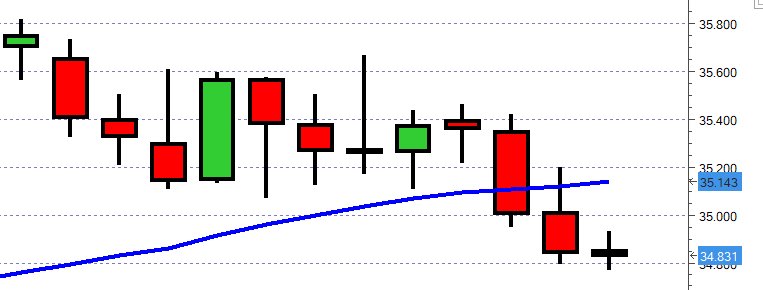

El DOW cumple el guion

Fuente: Visual Chart

El Dow es el que más juego ha dado en todo el mes, respetando los niveles de análisis dados en el último artículo y, sin prisa pero sin pausa, según ha ido perdiendo niveles de soporte, ha ido a buscar el siguiente. Sin duda, hasta ahora en estas dos semanas, ha sido el índice más noble en comportamiento.

Niveles:

Soportes: 35.300 – 34.700 – 33.100.

Resistencias: 35.400 - 35.600 - 35.850

Gestión de posiciones: escalar versus piramidar

En el trading hay infinidad de estrategias operativas. No hablo de sistemas que te marquen una u otra dirección de mercado con más o menos acierto; sino de la forma de operar en entradas y salidas de las posiciones.

En todas y cada una de ellas encontraremos sus pros y contras como en todo, y ya cada uno se las adapta a su perfil como inversor de la manera en que se sienta más cómodo.

Hoy traigo dos de las principales y analizaremos cada una en sus puntos fuertes y débiles.

Escalado, la mejor opción cuando el stop está alejado del precio

Es la mejor cuándo el stop lo tenemos muy alejado del precio. Consiste en realizar varias entradas en diferentes niveles, en lotajes que pueden ser iguales o ir aumentando conforme el precio se acerca más a nuestro nivel de stop de pérdidas, haciendo la entrada más fuerte en este momento.

No hay que confundir esto con promediar, que está conceptualmente prohibido en las inversiones.

El objetivo que se persigue en ambas técnicas es el mismo, “mejorar precio promedio de la posición”, pero la gran diferencia que estriba entre las dos es enorme, ya que en el caso de un escalado tenemos siempre una estrategia operativa con un nivel preestablecido de stop loss, en tanto que promediar generalmente solo busca mejorar el precio de entrada por el mero hecho de que, como se conoce vulgarmente, la acción esta barata o el activo ha bajado mucho.

Esto literalmente es un grave error conceptual ya que todo siempre es susceptible de caer más, incluso en el caso de las acciones pueden llegar a cero.

Si dividimos la entrada en tres, como he dicho, la más importante es la tercera (+- 50 por ciento).

La tendremos con un stop muy ceñido. A partir de aquí y si el precio respeta el nivel, vendrá una reacción a nuestro favor que, a poco que se desarrolle, nos pondrá en positivo el global de la posición.

Si, finalmente nos salta el stop, esperaremos a la siguiente señal que nos reporte el sistema de inversión que utilicemos.

Quien utiliza los promedios generalmente mantiene posiciones con la esperanza de que el precio recupere y suele aguantar incluso años, con el coste de oportunidad que ello supone, ya que el capital que mantenemos paralizado no será utilizado en otras oportunidades que, a buen seguro, se presentan durante todo el periodo de sufrimiento que se suele tener.

La mayoría de las veces la paciencia se agota y se liquida todo en el peor momento y, para mas guasa, podremos ver como Murphy vendrá a vernos y el precio subirá al poco tiempo y, posiblemente, llegue al nivel de la primera entrada.

Curiosamente, quienes han sufrido tanto tiempo, al llegar al nivel de entrada que está en su cabeza, volverán a entrar y muy posiblemente otra vez puede haber una reversión a la baja para colmo de males.

La estrategia de piramidar

Nunca he encontrado el origen del porqué se la denomina así, pero seguramente será porque la primera entrada que realizamos será la más importante en capital dando forma a la base de la pirámide imaginaria y que más peso va a tener en la posición.

Posteriormente, las siguientes se van reduciendo gradualmente conforme el precio avanza a nuestro favor.

Debería de ser así en el mejor de los casos pero, en la realidad, lo que veo generalmente es lo contrario (por codicia y querer aumentar ganancias).

Y es aquí donde radica el error de utilización de esta estrategia. Si aumentamos lotaje respecto a nuestra primera entrada, el precio medio que vamos a obtener va a ser significativamente peor que el inicial, por lo que cualquier pequeña corrección nos pondrá seguramente la posición global en negativo, y la afectación psicológica a esta situación puede resultar altamente negativa e incluso que se cierre la posición con pérdidas.

Así, una posición que era ganadora la hemos convertido en perdedora. Lo que suele ocurrir si no hay plan de acción definido es que veamos posteriormente al cierre total de la posición cómo el precio recupera e incluso rompa en la dirección que teníamos abierta nuestra operación.

Estas situaciones hacen mucho daño, ya que seguramente reentremos al ver que perdemos la oportunidad que ya habíamos tenido en nuestra mano y abramos nuevamente en un precio considerablemente peor que el inicial: siempre va a resultar mucho más difícil reentrar en una posición que salir de ella.

Descubre más en Escuela de Trading Las Rozas.

Si esta noticia ha sido útil para ti, apúntate a nuestros boletines ¡No te decepcionaremos! También puedes añadir las alertas de finanzas.com a tus redes y apps: Twitter | Facebook | LinkedIn | Whatsapp | Flipboard. Y sigue los mejores videos financieros de Youtube.