¿Por qué no seguimos a Wall Street?

El S&P 500 se encuentra a un 1,2 por ciento de sus máximos históricos, el Dow Jones a un 2,3[…]

El S&P 500 se encuentra a un 1,2 por ciento de sus máximos históricos, el Dow Jones a un 2,3 por ciento y el selectivo español a un 81,7 por ciento. ¿Qué es lo que ocurre?

Pues realmente razones hay cientos, las hay estructurales, de largo plazo y de corto plazo. Entre las estructurales podríamos nombrar que ellos son la hegemonía del mundo, tienen la moneda reserva del mundo y una gran y potente economía que sabe amoldarse a las crisis. Mientras, nosotros tenemos una estructura económica basada en únicamente dos pilares: La construcción, que ha sido borrada del mapa en los últimos años y el turismo que es la que nos permite sobrevivir. Si a esto le unimos que la composición específica del selectivo español tiene una gran sobreponderación en el sector bancario, es lógico ver estas diferencias, máxime cuando pasamos a valorar las variables a largo plazo.

Entre esas razones destacan que ellos tienen un banco central (FED) que no ha dudado en intervenir en los mercados de manera directa para inyectar dinero mientras que nuestro banco central (BCE) aún, nueve años después de la explosión de la deuda, está a 24 horas de comenzar a comprar deuda corporativa para inyectar liquidez en el sistema económico, puesto que hasta ahora lo único que ha hecho es implementar un QE con seis años y medio de retraso respecto a la reserva federal estadounidense.

Y por último tenemos las variables a corto plazo. Por un lado tenemos la delicadeza con la que la FED está retirando la respiración asistida a los mercados de valores, con tipos de interés todavía extremadamente bajos y sin visos de subida. Sólo basta ver el máximo histórico del Dow Jones Utilities el pasado viernes. El sectorial más sensible a las subidas de tipos de interés descuenta claramente que no habrá subida en junio. Sin embargo, nosotros nos enfrentamos a un mes lleno de incertidumbres que no gustan nada a los mercados. Repetición de las elecciones, referéndum en Reino Unido para la permanencia o no en la Unión Europea y situación técnica de nuestro selectivo español comprometida.

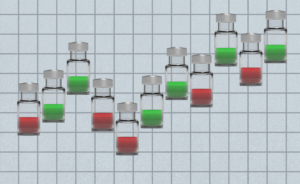

Una tendencia bajista de casi un año de duración que se resiste a ser superada mientras que la tendencia alcista iniciada este año amenaza con poner de nuevo en serios aprietos al mercado puesto que encasilla cada vez más el rango de precios.

Lo bueno de esta situación es que esta cárcel menguante que encierra al selectivo español se abrirá antes de la finalización de este mes en la medida que debemos asistir sí o sí a la ruptura de la línea ascendente verde o de la descendente azul. Fecha de la liberación: Viernes 24 de junio, última sesión antes de las nuevas elecciones y una semana después del cuádruple vencimiento de junio que puede provocar algún intento de fuga ante de hora.

Quizás haya que empujar al equipo contrario (S&P 500) para que de rebote nos eche una mano...

Aviso Legal

El presente documento es de carácter meramente informativo y no debe tomarse como un ofrecimiento a operar. Antes de invertir en estos productos, usted debe hacer su propia valoración del riesgo desde un punto de vista legal, fiscal y contable, sin depender exclusivamente de la información que le proporcionamos y consultando, si lo estima necesario, con sus propios asesores en la materia o cualquier otro asesor independiente. No se acepta responsabilidad alguna por las consecuencias financieras o de cualquier otra naturaleza que resulten de la inversión en estos productos. Determinada información contenida en este documento proviene de fuentes externas y por ello no se garantiza la exactitud y exhaustividad de dicha información aunque proviene de fuentes consideradas como fiables. La información de mercado aquí contenida se basa en información constatada en un momento dado y que puede variar con posterioridad a su publicación por lo que rentabilidades pasadas no deben presuponerse como rentabilidades futuras y ni mucho menos como una previsión ni garantía de las mismas.